drdr

Bilgi Teknolojileri Yöneticisi

Dr. Yasin Taha Celiloğlu

Bilgi Teknolojileri Yöneticisi Dr. Yasin Taha Celiloğlu Fintechtime okurları için yazdı, “Fintech’de Bulutla, Bulutsuz güneşli günlere doğru!”.

Fintech’de Bulutla, Bulutsuz güneşli günlere doğru!

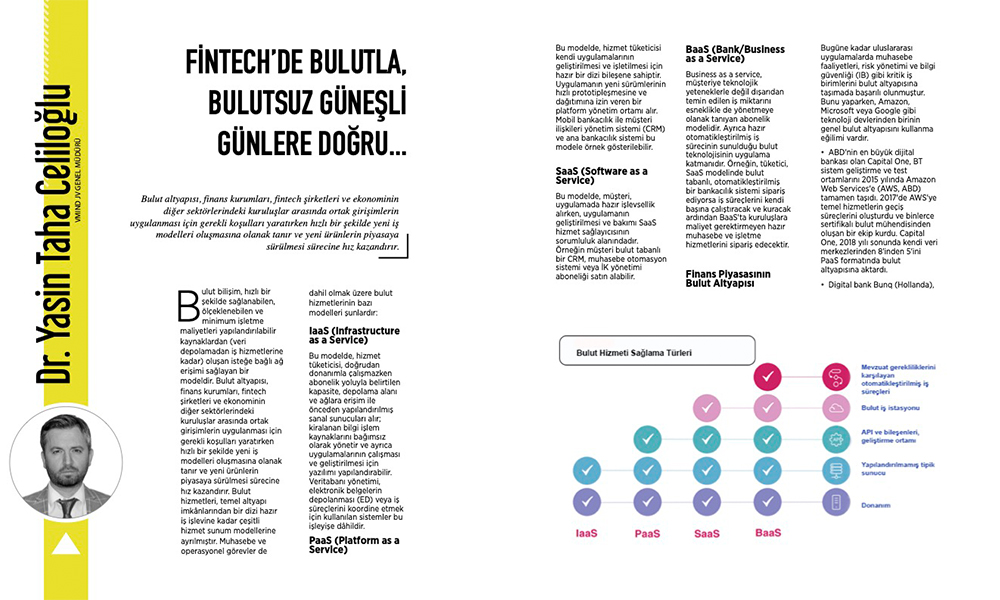

Bulut bilişim, hızlı bir şekilde sağlanabilen, ölçeklenebilen ve minimum işletme maliyetleri yapılandırılabilir kaynaklardan (veri depolamadan iş hizmetlerine kadar) oluşan isteğe bağlı ağ erişimi sağlayan bir modeldir. Bulut altyapısı, finans kurumları, fintech şirketleri ve ekonominin diğer sektörlerindeki kuruluşlar arasında ortak girişimlerin uygulanması için gerekli koşulları yaratırken hızlı bir şekilde yeni iş modelleri oluşmasına olanak tanır ve yeni ürünlerin piyasaya sürülmesi sürecine hız kazandırır. Bulut hizmetleri, temel altyapı imkânlarından bir dizi hazır iş işlevine kadar çeşitli hizmet sunum modellerine ayrılmıştır. Muhasebe ve operasyonel görevler de dahil olmak üzere bulut hizmetlerinin bazı modelleri şunlardır:

IaaS (Infrastructure as a Service)

Bu modelde, hizmet tüketicisi, doğrudan donanımla çalışmazken abonelik yoluyla belirtilen kapasite, depolama alanı ve ağlara erişim ile önceden yapılandırılmış sanal sunucuları alır; kiralanan bilgi işlem kaynaklarını bağımsız olarak yönetir ve ayrıca uygulamalarının çalışması ve geliştirilmesi için yazılımı yapılandırabilir. Veritabanı yönetimi, elektronik belgelerin depolanması (ED) veya iş süreçlerini koordine etmek için kullanılan sistemler bu işleyişe dâhildir.

PaaS (Platform as a Service)

Bu modelde, hizmet tüketicisi kendi uygulamalarının geliştirilmesi ve işletilmesi için hazır bir dizi bileşene sahiptir. Uygulamanın yeni sürümlerinin hızlı prototipleşmesine ve dağıtımına izin veren bir platform yönetim ortamı alır. Mobil bankacılık ile müşteri ilişkileri yönetim sistemi (CRM) ve ana bankacılık sistemi bu modele örnek gösterilebilir.

SaaS (Software as a Service)

Bu modelde, müşteri, uygulamada hazır işlevsellik alırken, uygulamanın geliştirilmesi ve bakımı SaaS hizmet sağlayıcısının sorumluluk alanındadır. Örneğin müşteri bulut tabanlı bir CRM, muhasebe otomasyon sistemi veya İK yönetimi aboneliği satın alabilir.

BaaS (Bank/Business as a Service)

Business as a service, müşteriye teknolojik yeteneklerle değil dışarıdan temin edilen iş miktarını esneklikle de yönetmeye olanak tanıyan abonelik modelidir. Ayrıca hazır otomatikleştirilmiş iş sürecinin sunulduğu bulut teknolojisinin uygulama katmanıdır. Örneğin, tüketici, SaaS modelinde bulut tabanlı, otomatikleştirilmiş bir bankacılık sistemi sipariş ediyorsa iş süreçlerini kendi başına çalıştıracak ve kuracak ardından BaaS’ta kuruluşlara maliyet gerektirmeyen hazır muhasebe ve işletme hizmetlerini sipariş edecektir.

Finans Piyasasının Bulut Altyapısı

Bugüne kadar uluslararası uygulamalarda muhasebe faaliyetleri, risk yönetimi ve bilgi güvenliği (IB) gibi kritik iş birimlerini bulut altyapısına taşımada başarılı olunmuştur. Bunu yaparken, Amazon, Microsoft veya Google gibi teknoloji devlerinden birinin genel bulut altyapısını kullanma eğilimi vardır.

- ABD’nin en büyük dijital bankası olan Capital One, BT sistem geliştirme ve test ortamlarını 2015 yılında Amazon Web Services’e (AWS, ABD) tamamen taşıdı. 2017’de AWS’ye temel hizmetlerin geçiş süreçlerini oluşturdu ve binlerce sertifikalı bulut mühendisinden oluşan bir ekip kurdu. Capital One, 2018 yılı sonunda kendi veri merkezlerinden 8’inden 5’ini PaaS formatında bulut altyapısına aktardı.

- Digital bank Bunq (Hollanda), iki yıl içinde BT sistemlerini Amazon Web Servislerinden IaaS’a tamamen taşıdı. Bunq, hizmetlerini, Hollanda, Almanya, Avusturya, İtalya ve İspanya’daki müşterilerine Frankfurt’taki bir Amazon veri merkezinden -uzaktan- sağlıyor.

Mevcut altyapının genel bulut altyapısına taşınmasına ilişkin senaryolara ek olarak başlangıçta bulut bankacılığı BT sistemlerinin oluşturulmasıyla ilgili bilinen birkaç durum vardır:

- DBS Bank (Singapur) Özel bir altyapıda barındırılan ana bankanın muhasebe ve operasyon sistemini kullanan genel buluttaki bir mobil bankacılık olan DigiBank’ı açmıştır.

- Atom Bank (Birleşik Krallık) ofisleri ve web sitesi olmayan mobil bankadır. Bulut tabanlı bir entegrasyon platformunun (Hizmet olarak entegrasyon Platformu, iPaaS) kullanılması, Atombank’ın ev kredisi başvurularını tamamen uçtan uca dijital olarak işlemesini (straight-through processing) sağlamıştır.

- Oak North Bank (İngiltere), Mambu’nun (Almanya) bulut tabanlı otomatik bankacılık sistemini kullanarak küçük ve orta ölçekli işletmelere çevrimiçi kredi ve mevduat ürünleri sunmaktadır. PaaS formatındaki bulutta ürünlerin piyasaya sürülmesini hızlandırarak değişen müşteri gereksinimlerine hızlı bir şekilde uyum sağlamayı mümkün kılmıştır.

- Monzo Mobile Bank (İngiltere), sistemlerini Amazon Web Servisleri altyapısında barındırmak için bulut tabanlı bir bankacılık sistemi geliştirmiştir. BT sistemleri için İngiltere Finansal Düzenleme ve Denetleme Kurulu’nun (FCA) denetimlerine uygunluk, AWS CloudTrail teknolojisi ile sağlanmıştır.

Security as a Service

Geleneksel olarak her kuruluş kendi altyapısında bilgi güvenliği çözümleri uygulamıştır. Özel çözümlerden bulut çözümlerine geçiş, yazılım ve donanımın kurulum ve bakımını reddetmenin yanı sıra söz konusu donanım personelinin maliyetlerini azaltarak kuruluş için satın alma maliyetini toplamda düşürürken yüksek kaliteli ve modern bilgi güvenliği sistemlerinin benimsenmesini sağlamaktadır. En yaygın bulut tabanlı güvenlik çözümleri şunlardır:

- Anti-virüs hizmetleri

- Spam koruma hizmetleri

- Veri depolamayı korumaya yönelik hizmetler

- Dolandırıcılık ve DDoS saldırılarına karşı koruma hizmetleri

Ayrıca yeni güvenlik hizmetleri de yayılmaktadır;

- Elektronik imza özel anahtarlarının saklanması ve kullanılmasına yönelik hizmetler sağlayan bulut çözümleri, örnek olarak CryptoPro bulut imzası.

- Sağlanan bilgilerin (belgelerin) uzaktan imzalanmasını/sertifikalandırılmasını sağlayan bulut çözümleri, imzalanan bilgilerin daha sonra üçüncü şahıslara aktarılması. Örnek olarak bankalar tarafından toplanan biyometrik kişisel verilerin imzalanmasını ve Birleşik Biyometrik Sisteme aktarılmasını sağlayan PJSC Rostelecom marifetiyle geliştirilen bir bulut çözümü gösterilebilir.

Veri değişimi için bulut ortamı

Finans sektörüne yönelik bulut altyapısı, altyapı sağlayıcısının bulut bileşenleri ile katılımcı müşterilerden birinin özel bileşenleri arasında bütünleşme (entegrasyon) sağlayan açık API’lere dayalı veri alışverişi ortamıdır. Sözgelimi bulut tabanlı bankacılık ve ödeme sistemlerine yönelik bulut ağ geçidi mobil müşteri bankasının özel uygulamasıyla entegre edilebilir. Başka bir durumda, bir kredi kuruluşu kredi başvurularını gözden geçirme sürecini KYC analitiği veya alternatif kredi puanlama bulut sağlayıcısının sunduğu hizmetlerle bütünleştirebilir. Bununla birlikte hizmet tüketicisinin belirli görevler için en uygununu belirlemek amacıyla birden fazla tedarikçinin hizmetlerini paralel olarak kullanabilmesi gerekir. Bundan dolayı da “bulut” bir veri alışverişi hizmeti sağlama biçimidir ve açık API’ler bu hizmeti yayınlamanın ve kullanmanın bir yoludur.

Örnekler:

- SaltEdge (Kanada), ödeme hizmeti sağlayıcılarına fatura bilgilerine ve ödeme kanallarına tek bir API ağ geçidi üzerinden erişmelerini imkânlı kılmaktadır.

- Teknoloji şirketi SnapLogic (ABD), buluttaki veri kaynaklarını ve BT sistemlerini, şirket içi BT sistemleriyle hizmet biçiminde entegre etmek için evrensel bir platform sunmaktadır.

Muhasebe ve operasyonel hizmetler

Bu tür hizmetler finansal pazara hızlı bir şekilde girmek isteyen yeni katılımcılar için geçerlidir. Bulut arka ofis (back office) hizmeti, BT altyapısı, servis personeli ve operasyonel süreçler, gerçekleştirilen operasyon sayısındaki değişikliklerle orantılı olarak ölçeklenebilen hizmet formatına dâhil edildiğinden dolayı önemli bir sermaye yatırımı gerektirmez. Böyle bir hizmetin sağlayıcısı şunlar olabilir:

- Bankadaki arka ofis bir bölümünü hizmet formatı olarak sağlayan bir finansal kuruluş. Neobank, Delo Bank (Rusya) gibi örnekler SKB-Bank lisansı altında faaliyet göstermektedir.

- Arka ofis otomasyonuna ek olarak, bağımsız olarak veya ortaklar aracılığıyla uygulanan diğer işlevleri sunan teknoloji şirketleri. Center of Financial Technologies (CFT) gibi örnekler de bulut tabanlı anabankacılık sistemi sağlamaktadır.

Ödeme sistemlerine erişim

Bir bulut platformu sağlayıcısı, ödeme sistemlerine abonelik modeliyle muhasebe ve işletme hizmetlerini kiralamaya benzer şekilde ağ geçitleri sağlayabilir. Bu şemada, ödeme kartı veya hızlı ödeme sistemleri gibi ödeme tipleriyle güvenli ve ölçeklenebilir bir entegrasyon oluşturulur. Buna karşılık bir müşteri, uygulamasını bulut döngüsünün içine yerleştirerek ödeme sistemleriyle basitleştirilmiş bir entegrasyon şemasına sahip olacak ve bunlara bağlanmak için gereken altyapı maliyetlerini önemli ölçüde azaltacaktır. Örnek:

- Ant Financial (Çin), bulut tabanlı otomatik bankacılık sistemi ve AliPay işlemine açılan bir ağ geçidine sahip bir bulut hizmetleri ticaret platformu kurmuştur.

Dağıtılmış defter teknolojisine dayalı şablon uygulamaları

Şu anda, dağıtılmış defter teknolojisine (DLT) dayalı sistemlere bağlanmak için bir ön koşul, kuruluş tarafında ilgili çözümü çalıştırmak için altyapıyı dağıtma ihtiyacıdır. Standart şablonlardan dağıtılmış defter teknolojisine dayalı bir iş uygulaması oluşturma ve ardından bunu minimum zaman maliyetiyle bir bulut altyapısına dağıtma yeteneği piyasaya sürme süresini hızlandıracak, başlatma maliyetlerini azaltacak ve sonuç olarak ortaklar için daha karlı ve rekabetçi koşullar sunacaktır. Örnek;

- Microsoft (ABD), Amazon Web Hizmetleri Blok Zinciri içindeki Azure Blockhain Workbench bulut çözümü, Amazon (ABD) içinde şablonlar mevcuttur.

RegTech hizmetleri

İşletme faaliyetlerinin bulut altyapısına yerleştirilmesinin doğal bir uzantısı, zorunlu mali tabloların oluşturulması ve finansal düzenleyiciye ve devlet kurumlarına aktarılması dâhil olmak üzere bulut tabanlı RegTech hizmetlerinin uygulanmasıdır. Finansal piyasanın bulut altyapısında faaliyet göstermesinin en önemli avantajlarından biri, müşterilerinin, temel düzenleyici gereklilikleri otomatik olarak yerine getirmesini sağlayan bir ortam yaratmak olabilir. Örnekler:

- nCino (ABD), zorunlu raporlama sağlar.

- Tradle (ABD), kara para aklama ve terörün finansmanı (AML/CFT) ile mücadele gerekliliklerine uyumu amaçlayan kredi riski analizini ve prosedürleri sağlar.

Süpermarket finansal hizmetler

Mevzuat gereklilikleriyle uyumluluğu otomatikleştiren hizmetlere ek olarak bulut altyapısı, kredi puanlama, sigortalama veya pazarlama kampanyası otomasyonunda makine öğrenimi kullanımına yönelik hizmetler gibi niş şirketlerin yenilikçi çözümlerini yayınlamak için bir pazar sunabilir. Bu formatta yenilikçi şirketler aynı anda hizmetlerini barındırmak için bir ortam, altyapı ve bilgi platformlarına toplu erişim elde etmektedir. Böylece, finansal ve teknolojik şirketler, hizmetlerini tanıtmak için altyapı ve kanalları destekleme maliyetlerini azaltma fırsatına sahip olur. Örnek:

- Uluslararası finans grubu ING, kendi platformu aracılığıyla hem kendi finansal ürünlerini hem de rakiplerinin ürünlerini satın alma imkânı sunmaktadır.

Bulut Hizmetleri Pazar Yeri (Cloud Services Marketplace)

Marketplace, size rakip şirketlerden birden fazla seçenek arasından sunulan bazı hizmetlerin yararlanılabildiği kapsamlı bir bulut hizmetleri setidir. Böyle bir ortam, programlama arabirimleri (API’ler) oluşturmaya yönelik birleşik bir yaklaşımı, uygulamalarınızı site altyapısında barındırma yeteneğini, standart sözleşmeleri ve ayrıca bulut hizmetleri için hizmet kullanılabilirliğini, faturalandırmayı içerebilir. Örnek:

- Ant Financial (Çin), Bank as a Service ilkesine dayanan bir bulut hizmetleri ticaret platformu oluşturdu. Ant Financial’in bulut altyapısına hem geleneksel bankalar hem de fintech girişimleri entegre edilebiliyor. Ant Financial’ın kendisi tarafından sağlanan hizmetler arasında AliPay işleme ağ geçidi ve bulut tabanlı Bankacılık sistemi bulunmaktadır.

- Fidor Solutions Bank (Almanya), AB’de bulut tabanlı bir Bankacılık sistemi, bir işleme ağ geçidi ve bir finansal hizmetler süpermarketi içeren benzer bir hizmet platformu olan Bank as a Service platformunu oluşturdu. Fidor Solutions, bankalara kendi bankacılık lisanslarını kullanma ve süpermarket hizmetlerinden alınan hizmetlerle kolay entegrasyon olanağı sağlamaktadır. Tek bir ortak bankaya bağlı kalmadan gelişen girişimler, Fidor bankacılık lisansını kullanarak faaliyetlerini başlatma olanağına sahiptir.

- Benzer şekilde N26 (Almanya) evrensel bir dijital bankadır. Banka, önceleri Wirecard’ın dış kaynak kullanımı ile BaaS formatında çalıştı, daha sonra kendi bankacılık lisansını aldı ve müşteri hesaplarını altyapısına aktardı. Bundan sonra N26, arayüzüyle ortak ürünler sağlayarak finansal piyasanın işlevselliğini geliştirmeye başladı. Özellikle N26’daki sigorta ürünleri aynı zamanda yatırımcısı olan Allianz tarafından sağlanmakta ve sınır ötesi transferler TransferWise üzerinden organize edilmektedir.

- Bir dijital bankacılık yazılımı geliştirme şirketi olan Backbase (Hollanda), geleneksel bankacılık sistemlerinin verilerini ve işlevlerini fintech şirketleri ile tek bir dijital müşteri arayüzünde bütünleştiriyor. Backbase’nin Açık Bankacılık Pazarı, çok çeşitli sağlayıcılardan hizmetler sunmakta. Hizmetleri arasında tanımlama, kimlik doğrulama, işlem imzalama, finansal mesajlar, ödemeler, dolandırıcılık önleme ve KYC uyumluluğu gibi kategorileri içeriyor.

Finans piyasasında bulut altyapısının geliştirilmesi için koşullar

Bulut hizmetlerinin penetrasyonu yüksek düzeyde olup reel sektördeki şirketlerin bilgi sistemleri başlangıçta bulut altyapısı üzerinde çalışmak üzere oluşturulurken bu teknolojilerin finans sektöründe kullanımı sınırlıdır. Bunun başlıca nedeni, finansal kurumların kritik işlevlerinin dış kaynak kullanımından kaynaklanan operasyonel ve düzenleyici risklerin uygun düzeyde yönetilmesini sağlayan hazır kural ve mekanizmaların bulunmamasıdır. İş açısından kritik operasyonları bulut altyapısına yerleştirmenin fizibilitesi risk yönetimi açısından dış kaynak kullanımı için düzenleyici gereksinimlerin şeffaflığına, uygulanabilirliğine ve bunların içinde motive edici faktörlerin bulunmamasına bağlıdır. Finans sektöründeki yenilikçi çözümlerin önemli bir kısmı, kalitesi mümkün olan en geniş veri setini birleştirme yeteneğine bağlı olan gelişmiş analitiklerin oluşturulmasına dayanmaktadır. Bulut finansal hizmetler ekosisteminin geliştirilmesi için kilit ön koşullardan biri, müşterinin bir işlem için onayını alan üçüncü kişilerin talebi üzerine kişisel veri sağlama yükümlülüğünü belirleyen düzenleyici gereksinimlerin varlığıdır. Yabancı uygulamada bu mekanizmaya veri taşınabilirliği denir.

Böylece bulut finansal hizmetlerinin en aktif gelişimi, İkinci Ödeme Direktifi ve Açık Bankacılık girişimi çerçevesinde, açık API’lerin tanıtıldığı ve genel yönetmelik kapsamında bir kişisel veri taşınabilirliği rejiminin getirildiği Avrupa’da gerçekleşmektedir. Veri Koruma Yönetmeliği (GDPR).

Bulut hizmetleri alanında risk yönetimi ve düzenleme

Finans piyasasında bulut hizmetlerini kullanırken aşağıdaki riskler ortaya çıkar:

- Tedarikçi tarafında olumsuz olayların (kazaların) kuruluşun ana faaliyetleri ve ticari itibarı üzerindeki etkisi;

- Kişisel verileri korumaya yönelik tedbirler üzerindeki kontrolün kaybıyla bağlantılı olarak ortaya çıkan düzenleyici riskler;

- Kritik işlevlerin az sayıda tedarikçinin altyapısı üzerinde yoğunlaşması (Perakende pazarının büyük bir bölümünün bir veya daha fazla banka tarafından kontrol edildiği duruma benzer, örneğin, İngiltere). Bulut risk yönetimi, özellikle dış kaynak kullanım riski olmak üzere, operasyonel risk yönetimi disiplininin bir parçasıdır. Operasyonel risk yönetimi, Basel Bankacılık Denetleme Komitesi’nin tüm ülkelerde geçerli olan ve yerel düzenlemeler (Operasyonel Riskin Sağlam Yönetimine İlişkin İlkeler, BCBS 195) çerçevesinde uygulanan tavsiyelere göre düzenlenir. Operasyonel riskleri yönetmeye dönük genel tavsiyeler, bulut teknolojilerinin etkin olarak geliştirilmesi ve uygulanması ile ilgiliyse de operasyonel riskleri yönetme süreçleri ve metodolojisi değişiklik gerektirmektedir. Bu bağlamda, düzenleyiciler ayrıntı düzeyi ve bunlara uyma zorunluluğu bakımından farklılık gösteren tavsiyeler yayınlamıştır (bkz. Tablo 1).

Bulut dış kaynak kullanımı riskini yönetmek için yönergeler geliştiren düzenleyiciler şunları içerir:

- Avrupa Bankacılık Otoritesi (EBA);

- Birleşik Krallık Mali Davranış Otoritesi (FCA);

- Singapur Para Otoritesi (MAS);

- Çin Bankacılık Düzenleme Komisyonu (CBRC);

- Hong Kong Para Otoritesi (HKMA);

- Federal Finansal Kurumlar Sınav Konseyi (FFIEC).

Bulut Düzenleme Yönergeleri, bulutun bir tür dış kaynak kullanımı olarak konumlandırıldığı birleşik bir yaklaşımı izler. FCA tavsiyeleri daha çok teknoloji şirketleri ve denetçilerle tartışma başlatmak için bir araç olsa da diğer düzenleyicilerin tavsiyeleri zorunludur. Çin ve Hong Kong’da gereksinimler nispeten yüksek düzeydedir; AB’de ayrıntılı olarak verilmiştir. Singapur ve ABD’de düzenleyiciler yönergeler oluşturmuştur (bunların en ayrıntılıları ABD’dedir). Çin’deki düzenleyici, yaptırım sürecine en fazla dâhil olan kuruluştur. CBRC, mümkün olduğu kadar çok veri toplar, denetlenen kuruluşlarının tüm önemli adımlarını koordine eder ve onlar için analizler hazırlar. Özellikle, CBRC, kilit bankacılık sistemlerinin dış kaynak kullanımını yasaklamaktadır. Öte yandan, MAS, Avrupa ve Amerikan düzenleyicileri, tüm operasyonel risk yönetimi kurallarına uyulması durumunda temel bankacılık BT sistemlerinin dış kaynak kullanımını yasaklama gereğini görmemektedir. Aynı ilke üçüncü ülkelerde dış kaynak kullanımı için de geçerlidir. İncelenen düzenleyicilerin çoğu için uygun güvenceler yeterliyken Çin’de dış kaynak kullanımına yalnızca hükümetler arası anlaşmaların imzalandığı yargı bölgelerinde izin verilir. Bazı yargı bölgelerinde yalnızca maddi hasar riski olan bir dış kaynak kullanımı işleminin sonuçlandırılmasının bildirilmesi gerekir (örneğin, Singapur’da). Diğer yargı bölgelerinde, düzenleyici ile bir işlemin sonuçlandırılmasını koordine etmek için bir prosedür oluşturulmuştur. Mesela Hong Kong’da (tüm finansal kurumlar), ABD’de (sigorta işi) ve Çin’de (sigorta işi ve borsa) görülmektedir. Dikkate alınan tavsiyelerin önemli özelliği, mali düzenleyici için dış kaynak kullanımının şeffaflığıdır. Uygun risk yönetimini dikkate alarak, piyasa katılımcıları sorumluluğu üçüncü bir tarafa kaydırma hakkı olmaksızın taşeronluk zincirleri oluşturabilir. Aynı zamanda finansal kuruluş; etkin denetim ve gözetim faaliyetleri için koşulları sağlamakla yükümlüdür.

Finansal piyasada bulut teknolojilerini kullanmanın gerçek sorunları ve bunların gelişimi için koşullar yaratma önerileri

Finans piyasasında, kuruluşların ihtiyaçlarını kendi BT sistemlerinin (IaaS, PaaS) konumlandırıldığı esnek bir altyapıda karşılayan ve ayrıca kurumsal BT sistemleri (SaaS) sağlayan çok sayıda bulut hizmeti sağlayıcısı bulunmaktadır. Bankacılık sektörü için kitlesel hizmet olarak sunulan özel çözümlerden, Ana bankacılık sistemi, uzaktan bankacılık hizmetleri, ödeme kartlarının işlenmesi ve satın alınması alanında piyasada alternatifler bulunmaktadır. Ülkemizde finans piyasasında bulut teknolojilerinin kullanımı bir takım riskler barındırır:

- Piyasa katılımcılarından mevcut bulut hizmetlerinin listesi ve bunların kullanım koşulları hakkında yapılandırılmış bilgi eksikliği

- Çok sayıda tescilli programın piyasa katılımcıları tarafından kullanılması ve ayrıca eski çözümlerin derinlemesine özelleştirilmesi nedeniyle bulut çözümlerine geçişin yüksek maliyeti

- Bulut hizmetlerinin kullanımına ilişkin açıkça tanımlanmış düzenleyici kısıtlamaların olmaması

- Bulut hizmeti sağlayıcıları tarafından sunulan hizmetlerin kalitesini doğrulamak için mekanizmaların olmaması

- Denetlenen kuruluşlar arasında bulut hizmetlerini kullanma pratiğinin olmaması

- Yetersiz bulut çözümlerinin yaygınlaşmasından kaynaklanan sistemsel risk

Finans piyasasında bulut teknolojilerini uygulama ve düzenleme hususlarının analizi sonucunda finans piyasasında bulut hizmetlerinin geliştirilmesine yönelik önerilerimiz dikkate alınmalıdır:

- Açık API’lerin geliştirilmesi, finansal hizmetler ve ürünler için bir pazar yeri, hızlı ödeme sistemleri, finansal mesajlaşma sistemleri ve bulut hizmetlerinin geliştirilmesi gibi platform çözümlerinin oluşturulmasında BDDK projelerinin ve çalışma alanlarının koordinasyonu

- Finansal piyasadaki bulut hizmetlerinin bileşiminin ve gelişimlerinin önündeki düzenleyici engellerin belirlenmesi ve çözümlenmesi

- Risk yönetimi, denetim ve gözetim alanı dâhil olmak üzere BT hizmet sağlayıcısı için mali düzenleyicinin gerekliliklerini dikkate alarak dış kaynak kullanımı anlaşmaları için standart hükümlerin oluşturulması

- İç kontrolün olgunluk düzeyine göre sözleşmeler ve kalite için gereksinimleri belirleyerek bulut teknolojileri alanında hizmet sağlayıcıların nitelikli denetimini ve belgelendirme uygulamasının gelişimini teşvik etmek

Bu girişimlerin başarılı bir şekilde uygulanması, istikrarlı, güvenli ve uygun maliyetli bir altyapıya dayalı bulut finansal hizmetlerinde yenilik için elverişli bir ortam yaratacaktır.

Bulut altyapısının etkinliğinde önemli olan şey bulutta muhasebe, raporlama ve güvenlik gibi sermaye ve yoğun işlevleri barındırma yeteneğidir. Finans piyasasının bulut altyapısının geliştirilmesi için şeffaf ve uygulanabilir operasyonel risk yönetim gereksinimleri ile kolaylaştırıcı bir ortamın oluşturulması elzemdir. Uluslararası deneyim, bulut finansal hizmetlerinin aktif gelişiminin, finansal düzenleyicinin rekabeti teşvik etmeye yönelik önlemler aldığı ülkelerde gerçekleştiğini göstermektedir. Finansal piyasanın, bulut altyapısının oluşturulmasının öncelikle açık API’lerin ve RegTech teknolojilerinin geliştirilmesi ile ilgili olan finansal teknolojilerin belirli gelişim alanlarının uyumlu hale getirilmesini gerekli kıldığını belirtmek önemlidir.

Bulut hizmetleri pazarının canlandırılması, geleneksel piyasa katılımcılarının ve teknoloji şirketlerinin dijital ekonomide müşteriler için rekabet etmek üzere kendi yeterliliklerinin ve ortaklıklarının en uygun kombinasyonunu aramalarına ve Türkiye finans piyasasının gelişiminin hızlanmasına neden olacaktır.