Proje Yöneticisi Nuh Coşkun Yağmur Fintechtime okurları için yazdı, “Açılmanın Tam Zamanı”.

“Yüz güldüren hikayelere tanıklık etmeye başlayacağımız bir dönemin başlangıcındayız. Servis Modeli Bankacılığı ve Açık Bankacılık’ta artık düne göre çok daha cesaretli ve güçlüyüz. Bankaların, fintech’lerin, girişim ekosisteminin ve müşterilerin hep beraber kartopu etkisiyle edineceği faydaların farkındayız.”

Türkiye’de bankacılık sektörü ve fintech ekosistemi açısından yepyeni bir dönemin başlangıcı sayılmasına referans teşkil eden “Servis Modeli Bankacılığı” 2021 yılının son günlerinde yayımlanarak yürürlüğe girdi. Yönetmelik ile beraber ülkemizde yeni nesil bankacılık olarak da adlandırılan dijital bankacılığın genel hatları ile bankaların fintech’lere altyapı, finansal ürün ve hizmetler sağlayabilmesine imkan veren model belirlenmiş oldu.

Modelin bankalara ve girişim ekosistemine sağlayacağı faydalara geçmeden önce bazı tanımları netleştirmekte fayda görüyorum.

API Nedir? Türkçesi uygulama programlama arayüzü olan API (Application Programming Interface), bir yazılımın başka bir yazılımda tanımlanmış işlevlerini kullanabilmesi için oluşturulmuş bir ifadedir.

API Market veya API Portal Nedir? Bankaların, fintech ve girişim şirketleri gibi üçüncü parti firmaların, kendi özgün ürünlerini hızlı bir şekilde geliştirmelerine imkan sağlamak amacıyla oluşturduğu uygulama programlama arayüz platformudur.

API Bankacılığı Nedir? Bankaların API’ler aracılığıyla kendi bankacılık servislerini API Market üzerinden dış ortama açmasıdır.

Açık Bankacılık Nedir? Bankaların API’leri aracılığıyla üçüncü parti firmalara kendi uygulamalarını geliştirmesi için müşterilerinin finansal bilgilerine erişim sağlamasına olanak sağlayan sisteme verilen genel isimdir.

Servis Modeli Bankacılığı Nedir? Birçok yerde kısaltma olarak da gördüğümüz BaaS (Banking As a Service) arayüz geliştiricilerin servis bankalarının sistemleriyle doğrudan API’ler ve açık bankacılık servisleri aracılığıyla bağlantı kurarak müşterileri adına servis bankası üzerinden bankacılık işlemlerini sağlayabildiği ve piyasaya yeni ürün ve hizmetler sunabildiği bir modeldir.

Servis Bankası Nedir? Servis modeli bankacılığı hizmetlerini sunan bankadır. Buradaki kritik nokta servis bankalarının sadece dijital bankalardan ibaret olmadığıdır. Fiziki şubelere sahip geleneksel bankalar da bu model ile servis bankacılığı fonksiyonunu üstlenebilir.

Burada en çok karıştırılan tanımlar Açık Bankacılık ve Servis Modeli Bankacılığı olmaktadır. Açık Bankacılık, bankacılık faaliyeti olmayan şirketlerin bankanın verilerine erişmesine izin veren bir sistem iken; Servis Modeli Bankacılığı ise bankacılık faaliyeti olmayan şirketlerin tüm bankacılık ürün yelpazesine erişim sağlamasına imkan sunan bir sistemdir. Örneğin Açık Bankacılık’ta müşterinin tüm bankalardaki hesaplarına verilen izin ölçüsünde erişim sağlanabiliyor. Servis Modeli Bankacılığı’nda ise müşteriye hesap yönetimi, kredi süreçleri, ödeme hizmetleri gibi tüm bankacılık ürün ve hizmetlerini sunmak mümkün. Yönetmelikte Servis Modeli Bankacılığına daha detaylı yer verilmişken, Açık Bankacılık’tan daha yüzeysel bahsedilmiştir. Ancak gerçek olan bir şey var ki, Servis Modeli Bankacılığı ve Açık Bankacılık farklı konseptler olsa da bankaların fintech’ler ile olan iş birliklerini geliştirmelerine doğrudan katkı sağlamaları açısından hayati öneme sahiptirler ve günün sonunda ikisinde de kazanan müşterilerdir.

Bill Gates, 1994 yılında “Bankacılık gerekli, bankalar değil (Banking is necessary, banks are not.)” dediğinde pek kimse anlam verememişti. Nitekim, uzun yıllardır müşteriler finansal ürün ve hizmet temini için banka şubelerini ziyaret etmek durumunda kalıyorlardı. Son yıllarda, üstel artan teknolojinin etkisi ve dijitalleşme süreciyle birlikte şube yerine daha çok dijital kanalları tercih eden müşteriler, ihtiyaçlarını artık internet ve mobil şubeler üzerinden gidermeye başlamıştı. Hatta müşterisi olmadığımız bankadan işlem yapabilmek için yine şubeye gitmeden görüntülü görüşme yöntemi ile müşteri olunabilecek kadar ileri gidildiğine şahitlik ettik. Şimdi ise artık bankalara fiziki ya da dijital olarak dahi temas etmeden bankacılık faaliyeti bulunmayan fintech ve girişimlerin uygulamaları üzerinden finansal hizmet alabilmek mümkün hale geldi. Bu gelişmelerin bankaları sistemin dışına ittiği anlaşılmamalı; bilakis bankalar artık daha güçlü bir altyapı tesis etmek ve daha geniş bir ürün hizmet yelpazesine sahip olmak için mesaisini artırmalı.

Peki, ben neden finansal hizmetlerimi bankalardan almaya devam etmek yerine üçüncü parti firma ve uygulamaları tercih edeyim, bu model bana nasıl bir katma değer sağlayacak? Aslında sorunun cevabı kısmen içinde saklı. Aynı finansal hizmeti daha gelişmiş bir dijital kaynak ve daha iyi tasarlanmış müşteri deneyimi ile kullanmanın avantajına sahip olmak en büyük nedenlerden birisi. Ayrıca, banka gibi bürokrasinin yoğun olduğu bir kurumsal şirketten alamayacağım kişiselleştirilmiş hizmete, daha inovatif bakış ve katma değer ile daha küçük ölçekli bir şirket vasıtasıyla daha hızlı ve düşük bir maliyetle ulaşmak ayrıca keyif verecektir.

Müşteri tarafındaki avantajları saymakla bitiremeyiz. Biraz da modelin finans piyasasına ve girişim ekosistemine sağlayacağı yararlara bakalım. Bankalar, şubeleşme ağını artırmak için ayıracağı kaynağın çok daha azıyla ürünlerinin API’lere dönüşmesini sağlayabilecekler. Sağlamış olduğu servisleri kullanan fintech’ler sayesinde daha fazla müşteriye erişmiş olacak ve gelirlerini de dolaylı yoldan artırma imkanına kavuşacaklar. Diğer bir ifadeyle, temas etme imkanı zor olan (unbanked) kitleyi kendi satış ve pazarlama bütçesini neredeyse hiç kullanmadan ve operasyonel yük üstlenmeden bankaya kazandırmış olacaklar. Öte yandan, banka servislerini uygulama geliştirme ekiplerinin yardımıyla sistemine entegre eden fintech ve girişimler ise ihtiyacı olan finansal fonksiyonlara düşük maliyet ve az eforla ulaşmış olacaklar ve bütçelerini daha katma değerli işlerde kullanma fırsatı bulacaklar. Ayrıca geliştirecekleri uygulamalar ve verecekleri hizmet çeşitliliğiyle birlikte değişen teknolojiye en hızlı şekilde adapte olabilmeleri mümkün hale gelerek gelişimleri hızlanmış olacak.

Modelin en büyük katkılarından birisi de finans, bilişim ve reel sektörle girişim dünyasının birbirleriyle ürün ve hizmet bakımından 360 derece iş birliği içerisinde bulunmasına imkan sağlayarak ekosistemi genişletecek olması.

Özellikle, tek merkezden sürekli güncellenerek güvenli ve standart bir kalite seviyesini sağlayacak olan yerli API Gateway yazılımları ile yurtdışı merkezli çözümlere olan ihtiyaç da azalmış olacak. Son dönemde teknoloji ihracının yoğun bir şekilde teşvik edildiğini de düşündüğümüzde rekabete ayak uydurmak isteyen yerli şirketlerimizin kendi yazılımlarını üreterek yurt dışına pazarlaması da ülke ekonomisine doğrudan katkı sağlayacak. Ülkemizin bilişime verdiği önemin sonucu olarak artan bu teknoloji üretimi ileride yurt dışındaki fintech devlerinin Türkiye’ye girişine bile ön ayak olabilir, neden olmasın?

Öte yandan, yönetmelikle birlikte dijital bankacılık hizmeti sunan şirketlerin “game changer” olarak oyunun merkezinde yer alacağı günler hiç de uzak değil. Yurt dışındaki örneklere baktığımızda, farklı ülkelerde dijital bankacılık faaliyeti gösteren ve ihtiyaç duyulan tüm finansal yönetimi tek bir çatı altında toplayan çok sayıda başarılı şirketler görebiliriz. Bunlardan en çarpıcı örnek belki de İngiltere’de bir fintech şirketi olarak kurulan ‘Revolut’. Kuruluşunun üzerinden 7 yıla yakın bir süre geçmiş olmasına rağmen 30’dan fazla ülkede faaliyet göstermeye başladı bile. Revolut ülkemizde henüz yer almasa da bu ve benzeri diğer şirketler, tüm bankacılık işlemlerini gerçekleştirecek, kripto paralar dahil tüm hesapları tek cüzdanda toplayacak ve alım satım yapma imkanı sunacak yerli girişimler için çok iyi bir rol model.

Şimdi de Servis Modeli Bankacılığı’nın kısaca nasıl çalıştığına değinelim. Büyük resme baktığımızda API ve bulut tabanlı üç katmanın varlığından bahsedebiliriz:

Birinci katmanda ‘servis bankası’ rolünü üstlenen geleneksel veya lisanslı dijital banka tarafından sağlanacak sunucu ve donanımlar dahil tüm altyapı hizmeti yer alır. KVKK kapsamında veri güvenliğinin çok titizlikle sağlanmış olması gerektiği bu platforma tüm bankacılık ürün ve hizmetleri eklenmiş olur.

İkinci katmanda ise arayüz sağlayıcısı olarak özelleştirilmiş bankacılık hizmeti veren (Banking as a Service) fintech’ler veya fintech olmayan diğer şirketler bulunur. Geleneksel bankacılığın sanallaştırılarak sunulduğu bu platformda, arayüz geliştiricisinin yazılımının banka API özellikleriyle uyumlu olması önemlidir.

Üçüncü ve son katmanda ise kullanıcı deneyiminden geçmiş ve kişiselleştirilmiş bankacılık hizmetini alan insanlar yer alır.

Servis Modeli Bankacılığı’nın gelecek senaryosunda ise yapay zekayla entegre olacağını görmek son derece mümkün. Fintech ekosistemi geliştikçe hızlı tepki sağlamak adına güvenirliği test edilmiş otomasyon sistemleri gerekli ve önemli bir olgu olarak karşımıza çıkacak. Bu noktada, zaten müşterilerin finansal yönetimi ve harcama davranışları hakkında çıktı üreten yapay zeka teknolojisi, ek olarak bankacılık faaliyeti sunacak olan şirketlerin müşteri hakkında net bilgi sahibi olmasına ve daha hızlı çözüm üretmesine kolaylık sağlayacak tüm analitik verileri de çok hızlı bir şekilde temin etmiş olacak. Ayrıca, kripto paraların yaygın hale gelmesiyle beraber finansal ekosistem içerisinde popülerliği artan ve tamamıyla blokzinciri üzerinde çalışan merkeziyetsiz finans (DeFi), Servis Modeli Bankacılığı’nde karar alıcıları ilerleyen yıllarda farklı regülasyon ve yönetmelikler üretmeye zorlayabilir.

Sonuç olarak, Servis Modeli Bankacılığı ve Açık Bankacılık’ta artık düne göre çok daha cesaretli ve güçlüyüz. Bankaların, fintech’lerin, girişim ekosisteminin ve müşterilerin hep beraber kartopu etkisiyle edineceği faydaların farkındayız. Bankalar açısından, açacakları API’lerle yeni bir gelir kanalı oluşturması ve ‘unbanked’ kitlenin sisteme dahil edilmesine olanak sağlaması bir kazanım. Fintech ve girişimlerin bankacılık servislerini kullanarak daha düşük maliyet ve eforla finansal ürün ve hizmetlerin çeşitliliğini artırarak hızlı büyümesi ve gelir sağlaması başka bir kazanım. Müşterilerin ise gerektiğinde bankaya hiç uğramadan daha kaliteli bir hizmete inovatif bir bakışla daha hızlı erişebilmesi bambaşka bir kazanım. Kısacası, yüz güldüren hikayelere tanıklık etmeye başlayacağımız bir dönemin başlangıcındayız.

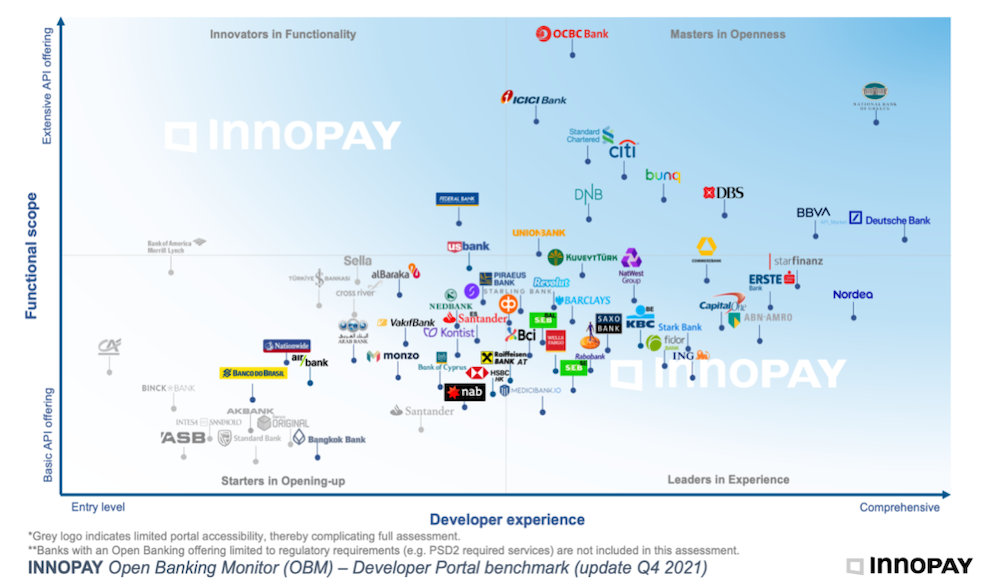

Yazıyı ‘Innopay’ şirketinin Açık Bankacılık konusunda düzenli yayımladığı grafikle bitirelim.

Görselde 2021 sonu itibariyle, API’lerin sayısı, işlevselliği ve geliştirici deneyimine göre bankaların pozisyonları yer alıyor. İlk bakışta Albaraka, Kuveyt Türk, Denizbank ve Vakıfbank gibi Türk bankaları göze çarpıyor olsa da ilerleyen zamanlarda tablonun daha çok lehimize şekilleneceğine eminim.