2020 yılı Ağustos ayında FinTech ekosistemini büyütmek için yola çıkan ve FinTech girişim kurucusu olarak faaliyet gösteren Insha Ventures’ın Genel Müdürü Yakup Sezer ile Fintechtime Temmuz & Ağustos Sayısı için özel bir röportaj yaptık.

Insha Ventures birçok FinTech’i çatısı altında topluyor ve adeta bir girişim fabrikası olarak çalışıyor. Fark yaratan bu FinTech’lerin çoğunun lansmanlarında bulunma şansım oldu ve büyümelerine şahitlik etmekten büyük bir mutluluk duydum. Siz ise ilk günden itibaren Melikşah Bey ile birlikte bu yapının mimarisini oluşturup, atılan her adımı planladınız. Öncelikle sizi okurlarımıza tanıtmak isteriz. Sektörün önemli bir stratejisti ve inovasyon lideri olarak Albaraka Türk ile kariyeriniz nasıl kesişti? Sizi bir araya getiren temel prensipler nelerdi? Kariyer yolcuğunuzun kilometre taşlarını hatırlatabilir misiniz?

İTÜ Endüstri Mühendisliği bölümünden mezun oldum. Girişimcilikle de İTÜ’de tanıştım. Orada arkadaşlarla birlikte Girişimcilik Kulübü’nün kuruluşunda yer aldım. Girişimcilik Kulübü’nde yaptığımız çalışmalar ve pek çok girişimcinin hayatına tanık olmam sanırım beni girişimci olmaya yönlendirdi. Üniversitede ikinci sınıftan itibaren iş dünyasına dahil oldum, bir perakende şirketinde ve bir bankada üst düzey yöneticilerle çalışma imkânı buldum. Mezun olduktan iki gün sonra okuldan dört arkadaşımla birlikte kendi girişimimizi hayata geçirdik ve Acikinovasyon.com adlı bir açık inovasyon portalı kurduk. O zaman için Türkiye’de ilk olan bir girişimdi ve zamanı gelmemiş bir fikirdi. Tekno Girişim Sermaye Desteği alarak kurduğumuz Acikinovasyon.com, yaklaşık 4 yıl faaliyetlerini sürdürdü. Bir inovasyon platformu olarak yolculuğuna başladı ve sürekli pivotlarla birlikte 50’den fazla kuruma inovasyon eğitimleri, global inovasyon etkinlikleri, inovasyon yazılımları ve inovasyon danışmanlığı hizmetlerini veren uçtan uca bir inovasyon ajansına dönüştü. İnovasyon danışmanlığı faaliyetlerimiz sırasında Albaraka ile yollarımız kesişti. Bankamız o zaman, büyük bir stratejik dönüşüm projesi yürütüyordu. Köklü bir katılım bankasının bu kadar büyük ve cesur bir dönüşüm programı yürütmesi beni çok heyecanlandırmıştı. Girişimcilikten çok yorulduğumuz bir dönemde, bu dönüşüm projesinde yer alma fırsatı gelince hiç beklemeden dahil olduk. Melikşah Bey ile de bu vesile ile tanıştık, kendisi bu büyük dönüşüm programının sponsoruydu ve özel olarak tüm projelerle ilgileniyordu. Albaraka’da Stratejik Proje Yönetici olarak çalışmaya başladım ve 20’den fazla önemli projeyi yönettim. Bu projelerden biri de uçtan uca iş mükemmelliği organizasyonun kurulması, süreç yönetimi kültürünün oluşturulmasıydı. İlerleyen dönemde burası ayrı bir organizasyon olarak kurulunca ben de birim müdürü olarak atandım. İş mükemmelliği ve inovasyon kavramlarını aynı çatı altında birleştirip, sinerji yarattığımız çok keyifli bir dönem oldu. Startup hızlandırma merkezi Albaraka Garaj, çalışan inovasyon platformu BigBang, açık bankacılık platformu Albaraka API, robotik süreç otomasyonu ARI, çevik organizasyon ATAK, Insha, Alneo gibi 16 büyük projeyi hayata geçirdik. Ekosistem bankacılığının ilk tohumlarını attık. Fintech’lerle çok sayıda ortak çalışma yaptık, kendi FinTech’lerimizi kurduk ve en sonunda ayrı bir iştirak şirketi kurarak tüm FinTech’lerimizi bir FinTech kurucu FinTech altında organize ettik. FinTech devriminin öncüsü olmayı hedefliyoruz.

Insha Ventures pandemi etkilerini yoğun hissettiğimiz 2020 gibi zor ve sıkıntılı bir yılda yola çıktı ve kısa sürede ekosisteme önemli katkılar sundu. Kuruluş hikayenizi sizden dinleyebilir miyiz? Nasıl bir ön hazırlık yaptınız ve böyle bir yapılanmaya neden gerek duydunuz? Misyon ve hedefleriniz konusunda neler söylemek istersiniz?

Insha Ventures’ın temelleri aslında 2018’e dayanıyor. Albaraka Garaj’ın kurulması sonrasında çok sayıda FinTech girişimiyle çalıştık, onlarla projeler yönettik ve hatta bazılarına yatırım yaptık. İnovasyon programlarını yöneten bir ekip olarak girişimcilerle olan sinerji bizi kendi iç girişim fikirlerimizi hayata geçirmeye teşvik etti. İlk olarak Almanya’da dijital bankacılık hizmeti vermek üzere insha’yı kurduk. Bu bizim için çok büyük bir deneyim oldu. Yurt dışı iştirak kurma, izinlerin alınması, uygulama geliştirme, takım kurma gibi yeni kabiliyetler kazandık. insha ile başlayan FinTech inisiyatiflerimizi, sektörün ilk mobil POS platformu Alneo ve dijital nakit platformu NakitBasit takip etti. Çok hızlı büyüyen ve finansal olarak da önemli başarılar elde eden FinTech’lerimizin zaman içerisinde daha özgür ve hızlı hareket edebilmesi için ayrı bir iştirak altında yürütülmesine karar verdik. Startejimizin merkezine bankaya doğrudan destek olacak, iş modeli inovasyonlarına yoğunlaşan ve yıkıcı yeni FinTech’leri de hayata geçirmeyi koyduk. 2020 Mart’ta hazırlıklarına başladık ve Eylül’de kuruluşu tamamladık. Hedefimiz bankanın kurumsal gücünü arkamıza alıp, FinTech ruhunu asla kaybetmeden yenilikleri hızlıca hayata geçirmekti. Kurumsal bir yapıyla bir FinTech startup’ını sentezleyerek Insha Ventures’ı hayata geçirmiş olduk.

Finans dünyası çok geniş bir ekosistem. Birçok farklı oyuncu var, birçok segment var ve bunların hepsi eskiden gelen düzenle ilerliyor. Mevcut ürün ve hizmetler müşteriler için çok sayıda acı noktası yaratıyor. Bu ihtiyaçlar da çok sayıda yenilik fırsatı ortaya çıkarıyor. Varlık sebebimiz eskiye dair ne varsa onu yıkmak ve aşkla yeniden inşa etmek. Biz her kategoriyi yenilediğimiz, yeni bir ruha kavuşturduğumuz bir dünya olarak hayal ediyoruz. Bunu da gerçekten tutkuyla yapıyoruz.

Hedefimiz coğrafyamızı global bir FinTech merkezi haline getirmek. Avrupa’da kazandığımız deneyimlerimizi ülkemize aktarmak, hiç girilmemiş alanlarda yeni FinTech’ler geliştirmek. Ses getirecek global FinTech’ler büyütmeyi hayal ediyoruz ve bunun için gece gündüz çalışıyoruz.

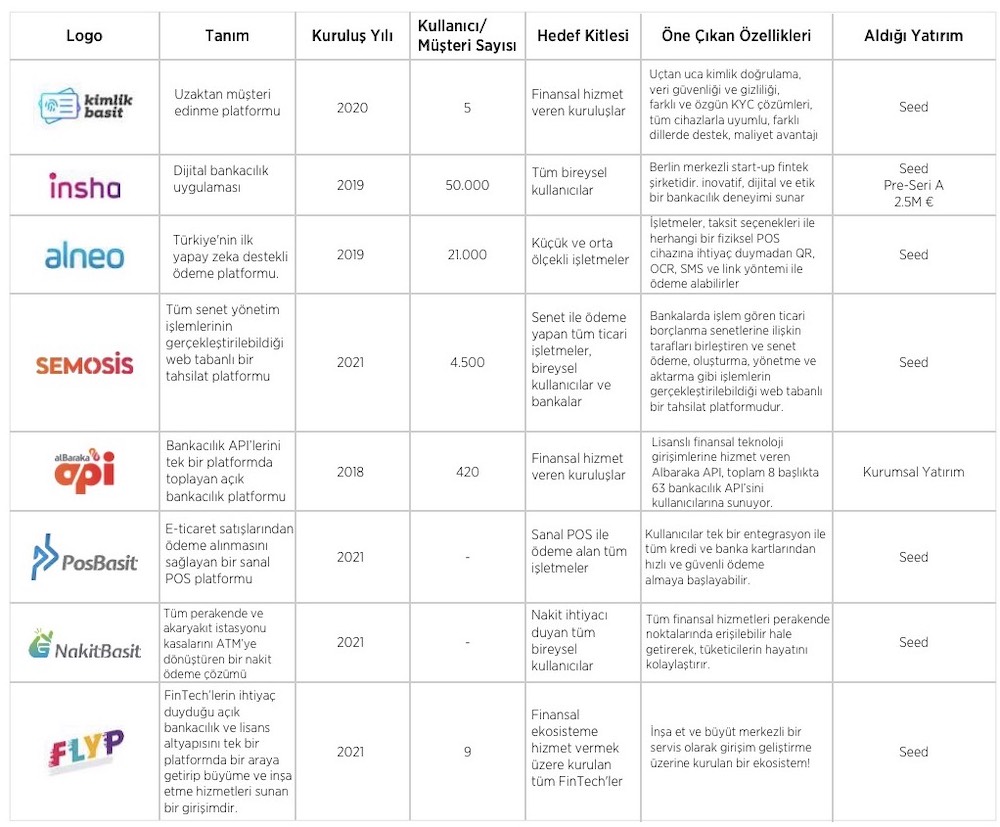

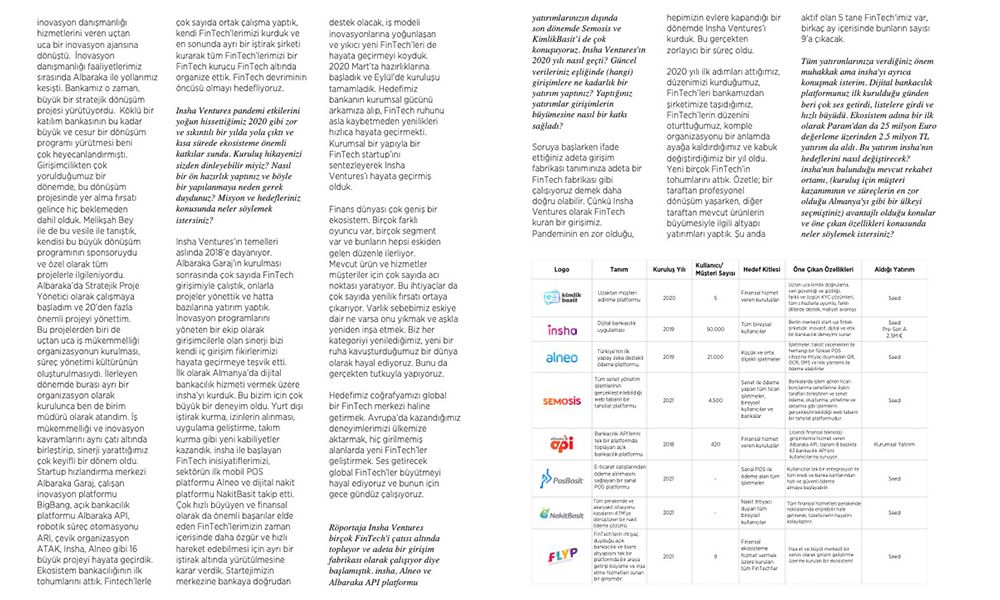

Röportaja Insha Ventures birçok FinTech’i çatısı altında topluyor ve adeta bir girişim fabrikası olarak çalışıyor diye başlamıştık. insha, Alneo ve Albaraka API platformu yatırımlarınızın dışında son dönemde Semosis ve KimlikBasit’i de çok konuşuyoruz. Insha Ventures’ın 2020 yılı nasıl geçti? Güncel verileriniz eşliğinde (hangi) girişimlere ne kadarlık bir yatırım yaptınız? Yaptığınız yatırımlar girişimlerin büyümesine nasıl bir katkı sağladı?

Soruya başlarken ifade ettiğiniz adeta girişim fabrikası tanımınıza adeta bir FinTech fabrikası gibi çalışıyoruz demek daha doğru olabilir. Çünkü Insha Ventures olarak FinTech kuran bir girişimiz. Pandeminin en zor olduğu, hepimizin evlere kapandığı bir dönemde Insha Ventures’ı kurduk. Bu gerçekten zorlayıcı bir süreç oldu.

2020 yılı ilk adımları attığımız, düzenimizi kurduğumuz, FinTech’leri bankamızdan şirketimize taşıdığımız, FinTech’lerin düzenini oturttuğumuz, komple organizasyonu bir anlamda ayağa kaldırdığımız ve kabuk değiştirdiğimiz bir yıl oldu. Yeni birçok FinTech’in tohumlarını attık. Özetle; bir taraftan profesyonel dönüşüm yaşarken, diğer taraftan mevcut ürünlerin büyümesiyle ilgili altyapı yatırımları yaptık. Şu anda aktif olan 5 tane FinTech’imiz var, birkaç ay içerisinde bunların sayısı 9’a çıkacak.

Tüm yatırımlarınıza verdiğiniz önem muhakkak ama insha’yı ayrıca konuşmak isterim. Dijital bankacılık platformunuz ilk kurulduğu günden beri çok ses getirdi, listelere girdi ve hızlı büyüdü. Ekosistem adına bir ilk olarak Param’dan da 25 milyon Euro değerleme üzerinden 2.5 milyon Euro yatırım da aldı. Bu yatırım insha’nın hedeflerini nasıl değiştirecek? insha’nın bulunduğu mevcut rekabet ortamı, (kuruluş için müşteri kazanımının ve süreçlerin en zor olduğu Almanya gibi bir ülkeyi seçmiştiniz) avantajlı olduğu konular ve öne çıkan özellikleri konusunda neler söylemek istersiniz?

insha’nın aslında konumu ve yeri çok farklı, bizler için muazzam bir okul görevi gördü. Öncelikle çok büyük bir proje. Şunu cesur yüreklilikle söyleyebilirim ki; önümüzde birçok zorluk vardı ve biz uluslararası bir iş yapmayı, dijital banka kurmayı, kanal geliştirmeyi, ekip kurmayı, proje yönetimini ve müzakereyi insha’yı hayata geçirirken öğrendik. Üstelik biz bunu yabancı bir dille ve hiç bilmediğimiz bir ülkede başardık. Ayrıca Almanya’da çok büyük rakipler varken böyle bir girişimde bulunduk. Bu nedenle insha bizim için çok kıymetli, her şeyden önce ilk göz ağrımız. Kısa süre içerisinde müşteri sayımızı 50 binlere taşıdık. Ancak büyüme büyük maliyetleri de beraberinde getirdi. Daha hızlı büyümek, başka ülkelerde faaliyette bulunmak ve yeni ürünler geliştirmek için yatırıma ihtiyaç duyduk. Türk Elektronik Para bizim hali hazırda yakın çalıştığımız bir iş ortağımız. Onların da Avrupa ve Türkiye’de bir dijital banka vizyonu var. Dolayısıyla vizyonlarımız çok iyi örtüştü. insha’nın içerisine dahil oldular. insha yaklaşık 14 farklı ülkede operasyonlarına devam edecek. Böyle bir vizyonumuz var. Şimdilik Almanya dışında 4 tanesini daha aktifleştiriyoruz. Sonra 9 tanesi daha gelecek.

Bunun dışında yeni ürünler, bireysel bankacılıkta büyüme için tetikleyici görevi üsteniyor. Şu an hesap, kart, para transferi, birikim ürünleri, sadakat programı gibi temel bireysel bankacılık hizmetleri sunuyoruz. Ama bu yeterli değil. Yatırım ürünleri, sigorta ürünleri, kredi ürünleri, farklı birikim ürünlerini de portföyümüze dahil edeceğiz.

Yeni ürünlerle yeni ülkelerde büyüme devam ederken bir taraftan da Seri A turuna hazırlanıyoruz. Belçika lisansımızı devreye aldıktan sonra süreci hızlandıracağız. Yeni yılın ilk yarısında turu kapatmayı planlıyoruz. Ayrıca konumlandırmamızda da değişikliğe gidiyoruz. Kendimizi prensipli banka hesabı olarak konumlandırıyoruz. İnovasyonu, dijital bankacılığı ve etik bankacılığı bir araya getirdiğimiz yeni bir konsepte geçiyoruz. Müşterilerimizin tüm finansal ihtiyaçlarını karşılayabilecekleri multi banking’den krediye, kripto varlıklardan global ödemelere çok sayıda inovatif hizmetimiz ile günlük hayatlarında ihtiyaç duyacaklar tek finansal app olmak istiyoruz.

insha ile daha genç ve dijital kanalları daha yoğun kullanan bir kitleye hitap ettiniz. Bir noktada Katılım Bankacılığının dışına çıkarak daha kapsamlı bir model sundunuz ve çok başarılı oldu. Değişen müşteri algısı ve kullanım alışkanlıkları çözüm geliştirmenizi ve yatırımlarınızı nasıl etkiledi / etkileyecek?

Bu çok güzel ve bizim işimizin kalbinde yer alan bir soru. Sadece insha için değil Türkiye’deki katılım bankaları için de daha çok orta ve orta üstü yaştaki insanların kullandığı bir banka algısı var. Bizler Almanya’da böyle bir dijital bankacılık insiyatifi ile daha dijital, genç ve şehirli bir nesle hatta sadece Türklere ve Müslümanlara değil tüm Alman nüfusuna ulaşmayı başardık. insha müşterilerinin yaş ortalaması 36.

Dijitalleşme müşterilerin ihtiyaçlarını komple değiştiriyor. Almanya’da banka hesabı açmak için 2 hafta gibi uzun bir süre beklemeniz gerekiyor. Keza ATM’lerinde de belirli yetersizlikler mevcut. Dolayısıyla eski finansal düzen bu tarz yenilikçi girişimlerin önünü açıyor. insha da bunlardan bir tanesi. Alneo, NakitBasit, Semosis, KimlikBasit’i de yine müşteri ve kurumların ihtiyaçlarından yola çıkarak kurduk. FLYP ve Albaraka API’de ise FinTech ihtiyaçlarını gözlemleyerek çözümler geliştiriyoruz.

Alneo markanız da ödemeler tarafında fark yarattı. Tahsilatın zorlaştığı tam kapanma döneminin Alneo POS’a etkileri nasıl oldu? İşlem hacmi konusunda nasıl bir değişim yaşandı ve hangi sektörlerden daha yoğun talep aldı?

Alneo bildiğiniz gibi 1,5 yıldır şirketlere zaman ve mekândan bağımsız güvenli tahsilat yapabilme imkânı sunuyor. Sorularınıza geçmeden önce okuyucularımıza Alneo hakkında kısaca bilgi vermem gerekirse; Alneo ile ister uzaktan ister yakından 4 farklı ödeme yöntemi ile güvenli ve pratik 7/24 online tahsilat imkânı sağlıyoruz. Böylece şirketlerin cirolarını artırmalarına katkıda bulunuyoruz. Bunun yanında şirketler birden fazla banka anlaşmasına ve fiziki POS almaya gerek duymadan tek uygulamada tüm banka kartlarına rekabetçi oranlar ile tek/taksitli çekim alternatifine ulaşıyor. Ödemeler ertesi iş günü üye işyeri hesaplarına ödeniyor. Aynı zamanda Alneo’da, fiziki POS’larda katlanılan operasyonel maliyetler ve sabit ücretler bulunmazken, şirketler çoklu POS karmaşasından kurtuluyor. Öte yandan Alneo, klasik POS rulolarındaki kâğıt israfını çevreci dijital yaklaşım misyonu ile önlüyor. Son olarak ise hızlı teknik destek süreçleri sağlıyor ve anında müşteri desteği ile de müşteri memnuniyetini artırıyoruz.

Pandeminin Alneo POS’a etkilerini aktarmadan önce salgın yılı olan 2020’de BKM verilerine bakacak olursak; ülkemizde 1,15 trilyon TL kartlı ödeme ve kartlı ödeme hacminde ise yıllık %17 büyüme gerçekleşti. Alneo’nun da dahil olduğu sanal POS dünyasındaki 2020 yılı işlem hacmi ülkemizde 260 milyar TL olurken, 264 milyon da kart adedine ulaşıldı. Alneo özelinde de pandeminin etkisi elbette olumlu oldu. Yaklaşık 1,5 yıllık bir startup olarak yeni nesil dijital ödemeler kapsamında öncü olan Alneo, 400 milyon TL işlem hacmini ve 140 bin işlem adedini aştı. 2020 yılında 20 bini aşkın müşteriye ulaşan Alneo’da en çok işlem adedi yapan müşterinin işlem sayısı 1.877 oldu. Müşterilerimiz 2020 yılının başından beri ticaretlerine fiziksel POS yerine Alneo POS ile başlamış olsaydı toplam 32 milyon TL seviyesinde tasarruf da sağlayabilirlerdi. Ayrıca geçen yılki tahsilatların yüzde 91’i doğrudan tahsilat, yüzde 7’si SMS ile tahsilat yöntemi ile yapılırken banka ve ödeme kuruluşlarına ait 39 farklı kart türü ile işlem gerçekleştirildi. 2020 yılı Alneo verilerine göre 60 farklı sektörden en çok tahsilat yapan sektörler ise pazarlama, otomotiv, tekstil, elektrik, elektronik, inşaat, mobilya, dekorasyon ve gıda oldu. Buna ek olarak sadece rulo kâğıt israfını ortadan kaldırarak yaklaşık 30 ağacı kesilmekten kurtarırken, Alneo sayesinde 20 binden fazla cihaz kendine piyasada yer bulamadı ve elektronik kirliliğin önüne geçildi. 60’tan fazla sektörde kullanılan Alneo’da hacimsel olarak aylık büyüme oranlarımız yüzde 35’lere dayandı. Bu gelişmeler bizi heyecanlandırıyor ve daha fazla şirkete ulaşma gayretiyle çalışmalarımızı sürdürüyoruz. Müşterilerimizin artan ilgisi ve talebi ile Alneo finansal projeksiyonunu günlük 10 milyon işlem hacmi olarak hedefliyoruz. Daha iyi ve çok kanallı, kesintisiz müşteri deneyimi sağlamak için uygulamamızı güçlü ekibimiz ile yükselen teknoloji trendlerine uygun aralıksız bir şekilde geliştiriyoruz. 2021 yılında da uygulamanın kullanım alanını genişletmek için ödeme alma çeşitlerimizi artırarak müşterilerimize tahsilatlarında hız, kolaylık, tasarruf sağlarken; doğayı da korumaya devam edeceğiz.

FinTech’leri ve bankaları aynı paydada buluşturan ve ortaklaşa çalışma imkanları sunan “açık bankacılık” gündemimizden düşmüyor. Her ne kadar banka bağımsız geliştirilen uygulamalar umulan rekabet ortamını henüz oluşturmasa bile, bankalar mevcut müşterileri ile temas noktasını gittikçe kaybediyor. Bu noktada başta yeni ürününüz FLYP olmak üzere sektörde nasıl bir fark yaratmayı düşünüyorsunuz? Açık bankacılık yatırımlarınıza olan ilgi şimdilik nasıl?

Dijitalleşmedeki gelişmeler, tüketicilerin beklentilerini, davranışlarını ve finansal hizmetlere bakış açısını etkiliyor. Bu gelişim, her yerden, kolayca erişilebilen, eğlenceli, hızlı ve kullanıcı dostu finansal hizmetler almayı bekleyen yeni müşteri segmentleri oluşturuyor. Özellikle finans ve teknolojiyi bir araya getiren, tüketici ve kurumların ihtiyacına hızlı cevap veren FinTech dediğimiz bir ekosistem oluşuyor. Müşterilere çok farklı fırsatlar ve olanaklar sunan finansal teknoloji girişimleri orta ve uzun vadede hem rekabet hem de iş birliği fırsatları doğuruyor. Bu teknolojik değişime ayak uyduramamak müşteri ve pazar kaybı gibi sonuçları beraberinde getiriyor. Dolayısıyla bu geçişte ana rolü oynayacak olan düzenleyiciler olacak.

Açık bankacılık ile birlikte gelen yeni regülasyonlar ve API kullanımı finans sektöründe bir dönüşümü de beraberinde getiriyor. Regülasyonlar ile yeni tanımlanan yapılar FinTech girişimleri ile finansal kuruluşlar arasındaki bağı güçlendirerek, bankaların birer platform haline gelmesine ve yeni iş birliği stratejileri geliştirerek kendi ekosistemlerini oluşturmasına neden oluyor. Insha Ventures olarak yeni finansal dünyaya hazır olmak ve kendi FinTech ekosistemimizi kurmak için FLYP programımızı başlattık. Bu program ile FinTech girişimcilerinin ihtiyaç duyacağı açık bankacılık ve büyüme gibi tüm hizmetleri tek bir çatı altında sunmayı planlıyoruz. FLYP’in en önemli başarı metriği, girişimcilerin ölüm vadisi dediğimiz ürün geliştirme ve ticarileşme aşamasında kaybettiği süreyi minimuma indirerek başa baş noktasına hızlıca erişmelerini sağlamak. Yeni programla girişimlerin ihtiyacı olan teknoloji, altyapı, lisans ve yatırım süreçlerine de destek olacağız.

Açık bankacılık yatırımlarımız e-para, ödeme şirketleri ve FinTech girişimleri tarafından çok ilgi görüyor. Burada özellikle yatırım ürünleri, para transferi API’leri ve hesap API’lerimiz öne çıkıyor. Şu anda 5 farklı kurum ve 10’a yakın FinTech ile API entegrasyonu sağladık. Yıl sonuna kadar entegre olduğumuz kurum sayısını 10’a çıkarmayı hedefliyoruz.

Türkiye’de FinTech ekosisteminin gelişmesi adına bir köprü vazifesi görüyorsunuz. Yakın dönemde Ozan Elektronik Para, ininal, Sipay ve Param iş birliklerine imza attınız. İş birliklerinizin kapsamı ve hedefleriniz konusunda neler söylemek istersiniz? Önümüzdeki günlerde yeni iş birlikleriniz olacak mı?

Insha Ventures olarak alanında uzman pek çok iş ortağımızla güçlü iş birlikleri yapıyoruz. Rekaberliğin işimizi büyüttüğüne ve ekosistemi geliştirdiğine inanıyoruz. Bu anlamda da sektörde bu kadar çoklu yapıda iş birliği yapan nadir firmalardanız diyebilirim. Albaraka API’leriyle bugüne kadar bahsettiğiniz gibi çok sayıda elektronik para ve ödeme kuruluşu entegrasyonunu başarıyla gerçekleştirdik. Sadece lisanslı finansal kuruluşlar değil yenilikçi çözümler üreten çok sayıda FinTech de API’lerimizi kullanıyor. Hedefimiz yakın zamanda e-para, sigorta, kredi, yatırım ürünleri gibi ihtiyaç duyulan API’leri de portföyümüze ekleyerek lisanslı olsun ya da olmasın tüm FinTech’lere uçtan uca regülasyon, açık bankacılık, teknoloji ve büyüme danışmanlığı vermek. Asıl yapmak istediğimiz FinTech’lerin kalbine girmek ve birlikte büyümek. Önümüzdeki dönemde de hayata geçireceğimiz yeni projelerle hem ekosistemi desteklemeye hem de bireylerin hayatını kolaylaştırmaya devam edeceğiz.

FinTech ekosistemi özelinde ise hem dünyada hem de Türkiye’de önemli gelişmelere şahit olduk. Başta dijital bankacılık olmak üzere yeni lisanslar da sektörün heyecanla beklediği gelişmeler arasında. Genel değerlendirmeleriniz eşliğinde bu yeni dönem sektörde nasıl bir değişim yaratır? Oluşacak rekabet ortamında kimler öne çıkar?

2020 pandemi nedeniyle zorlu ve sıkıntılı bir yıl olmasının yanında birlik ve dayanışmanın gücünü de bizlere hatırlatan bir yıl oldu. Yaşam şekillerimiz, alışkanlıklarımız komple değişirken, dijital dönüşüm hızlandı, tüm sektörlerde iş yapış modelleri tamamen değişti ki bu değişim sürecinin uzun vadeli olacağını da söylemek mümkün. Bu süreçte şirketler çalışanlarının, müşterilerinin ve tedarikçilerinin yeni ihtiyaçları doğrultusunda dijital çözümlere yöneldi. Dijital çözümler geliştiren ve üreten FinTech’ler çok önemli hale geldi.

FinTech’ler çevik yapılarıyla geliştirdikleri yenilikçi çözümlerle bugünün dünyasında çok kilit rol oynuyor. Bu bağlamda FinTech ekosistemi özelinde hem dünyada hem de Türkiye’de pek çok önemli gelişmelere şahit olduk. Bu süreçte insanların hayatlarını kolaylaştırmak için bir taraftan regülasyonlar kapsamında yenilikçi finansal teknolojiler geliştirmeye devam ederken, diğer taraftan ise ekosistemin ortaya koyduğu güce olan inancımızla yeni iş birlikleri için çalışmalarımızı hızlandırdık.

Bildiğiniz gibi Merkez Bankası’nın ve BDDK’nın üzerinde çalıştığı lisanslar var. Dijital bankacılık BDDK’nın çalıştığı bir konu. Biz de içindeyiz ve destek oluyoruz. Merkez Bankası’nın çalıştığı ayrı lisanslar bulunuyor. Örneğin ödeme tetikleme lisansı ve hesap entegrasyon lisansı var. Yakında KYC lisansı gelecek. Yine kripto borsaları, tasarruf finansman şirketleri için lisans yolda. Bu lisanslar arasında örneğin ödeme tetikleme lisansı ya da multi banking dediğimiz hesap entegrasyon lisansı çok farklı şeylere sebep olacak. Kanal hegemonyasını yıkacak.

FinTech’lerle birlikte gelen dünya çılgın bir dünya. Dolayısıyla bu birçok farklı FinTech kuruluşuna fırsat alanı açacak. Çok iyi/başarılı FinTech’ler gelecek ve bu FinTech’ler dikeyde uzmanlaşacakları için yüksek kalitede bir servis sağlayacak. Buna bizzat şahit olduk, bunu gördük ve böyle olacağına da inanıyoruz. Daha demokratik bir finansal ekosistemin ortaya çıkacağını düşünüyoruz. Güçlü olanlar FinTech’ler olacak. Yeni dünyanın FinTech’ler için çok daha motive edici olacağına inanıyorum. Bankası olan FinTech’ler çağına geçiyoruz.

Yatırım odağında FinTech ekosistemini nasıl değerlendiriyorsunuz? Avantajlı ve dezavantajlı olduğumuz konular hakkında neler söylemek istersiniz? Yatırım almak ve dikkatinizi çekmek isteyen girişimler nasıl bir yol izlemeli?

Türkiye’de FinTech yatırımları henüz istenen noktalarda değil. Bunu iki sebebi var. İlki lisanslı FinTech’lerimizin dışında çok başarılı diyebileceğimiz FinTech’lerimizin olmaması. Dikey alanlarda çok büyük boşluklar var. Dolayısı ile henüz çok sayıda başarılı FinTech’ler çıkmadığı için yatırım rakamları istenilen noktalarda değil. Beklentileri karşılayacak kadar iyi FinTech olmadığı için sermaye buraya aktarılmıyor. Elbette geçmişe kıyasla daha iyi noktada olduğumuz açık ama yatırımlar olması gereken noktanın altında. Ama arttığını görüyoruz. Türkiye’deki regülasyonlarla yurt dışındaki regülasyonların eşitlenmesi de önemli. Biz bunu da yapmaya çalışıyoruz. Böylece yurt dışındaki VC’lerden de yatırım almanın önü açılacaktır. Bizim için kritik olan konu nedir diye bakacak olursak; inovatif bir ürün ya da inovatif bir çözüm geliştirebilmek. Biz biraz daha bu tarz FinTech’lerle yakından ilgileniyoruz.

Önümüzdeki dönemde FinTech dikeyinde büyümesini beklediğiniz alanlar hangileri? Bu dikeyler arasında önceliklendirdiğiniz ve yatırım yapmayı düşündükleriniz var mı?

Önümüzdeki dönemde öncelikle açık bankacılık öne çıkacak. Açık bankacılık özelindeki FinTech’ler Türkiye’de çok popüler olacak. İkincisi multi banking. Bu da açık bankacılığın getirdiği bir nimet. Multi banking açık bankacılık üzerinde tek bir banka hesabını çok farklı yerden görebilme imkânı sunan çoklu bankacılık yapısı getirecek. Şu anda yok ancak bunun da ilerleyen günler için çok önemli olduğunu şimdiden görüyoruz. Üçüncüsü dijital bankacılık. Dijital bankalar açılacak ve pazarda oldukça ses getirecekler. Dördüncüsü ödeme sistemleri ve bunun dikeyinde gelecek her şey. Ödeme teknolojileri tarafı Türkiye’nin en güçlü olduğu FinTech dikeylerinden birisi. Burada sanal POS FinTech’leri, e-ticaret yazılımları, mobil POS ya da fiziki POS FinTech’lerinden öte çok geniş bir yelpaze var. Bu alanda çok fazla yeni FinTech’in geleceğini düşünüyorum. Ve son olarak da regülasyon teknolojileri yine öne çıkacak başlıklar arasında yer alıyor. Bu alanın içerisinde de vergi ödemeleri, KimlikBasit gibi uzaktan müşteri edinimi teknolojileri bulunuyor. Bu tarafta Avrupa’da olup da Türkiye’de olmayan çok sayıda ilginç FinTech var. Regülasyon teknolojileri şu an için ülkemizde çok popüler bir alan olmasa da uzun vadede popüler olacağını düşünüyorum.

2021 yılı hedeflerinizde neler var? Müşterilerinizi hangi yenilikler bekliyor?

Insha Ventures olarak 9 aydır faaliyetteyiz ve hızlı bir büyümeyle hedeflerimiz doğrultusunda ilerliyoruz. 2021 yılı hedeflerimizi mevcuttaki FinTech’lerimiz ve üzerinde çalıştığımız, yeni gelecek FinTech’lerimiz olmak üzere 2 farklı başlık altında değerlendirmemiz gerekirse; ajandamızı belirleyen en önemli başlıklardan biri; mevcuttaki FinTech’lerimizden insha’nın 4 ülkeye açılımı, diğeri ise lisans değişimi olacak. insha için yıl sonu itibariyle 100 bin müşteriye ulaşma hedefimiz bulunuyor. Alneo tarafına baktığımızda, kanalları çeşitlendiriyoruz. İnternet şubesi gelecek. Alneo’yu Türkiye’deki tüm sektöre ve tüm müşteri kitlesine açıyoruz. Yani Alneo’yu sadece Albaraka müşterileri değil birçok bankanın müşterileri kullanmaya başlayacak. Alneo’da da hedefimiz yıllık 1 milyar TL ciroya ulaşmak. Bu yıl içerisinde ayrıca 30 bin müşteriye ulaşmayı hedefliyoruz. Mevcuttaki diğer bir markamız NakitBasit’te ise hedefimiz bu yıl ATM gibi hizmet verecek 1000’e yakın noktayı aşmak. Şu an halihazırda para çekme var iken para yatırma, fatura yatırma, para transferi opsiyonlarını da eklemeyi düşünüyoruz. PosBasit’te yeni girişimde bulunacak kişiler için e-ticaret paketi sunacağız. Full paket, hazır paket ve akademi ile onlara destek sağlayacağız ve bunun yanında sadakat programı üzerinde çalışacağız. Burada da yine bu yıl sonuna kadar 1 milyar TL’lik yıllık ciroya ulaşmayı hedefliyoruz. Semosis platformumuz diğer bankalara açılacak. Albaraka API’de ise yeni banka API’lerini açacağız. Kredi API’leri, Yatırım API’lerini ekleyeceğiz. Orada bir genişleme olacak. KimlikBasit ile de ilgili sahada yaygınlaşacağız. Finansal hizmet sunmayan ama müşteri doğrulamasına ihtiyaç duyan çok sayıda yeni sektöre gireceğiz.

Yeni lansmanını yapacağımız FinTech’lerimizden açık bankacılık pazaryeri ve büyüme platformu olan FLYP, e-para API’lerini, sigorta API’lerini, kredi API’lerini, Avrupa Birliği e-para API’lerini, İngiltere e-para API’lerini ve kripto API’lerini sunmaya başlayacak. Çok sayıda FinTech girişiminin tek bir entegrasyonla hızlıca kurulmasına eşlik edecek. Düzenli tahsilatların yönetilmesini sağlayan Kozmos’un lansmanını yapacağız. Dijital bankacılık lisansının gelmesi ile birlikte bu alandaki çalışmalarımızı hızlandırmayı ve ülkemizi yeni nesil bir bankacılık hizmeti ile de tanıştırmayı hedefliyoruz.