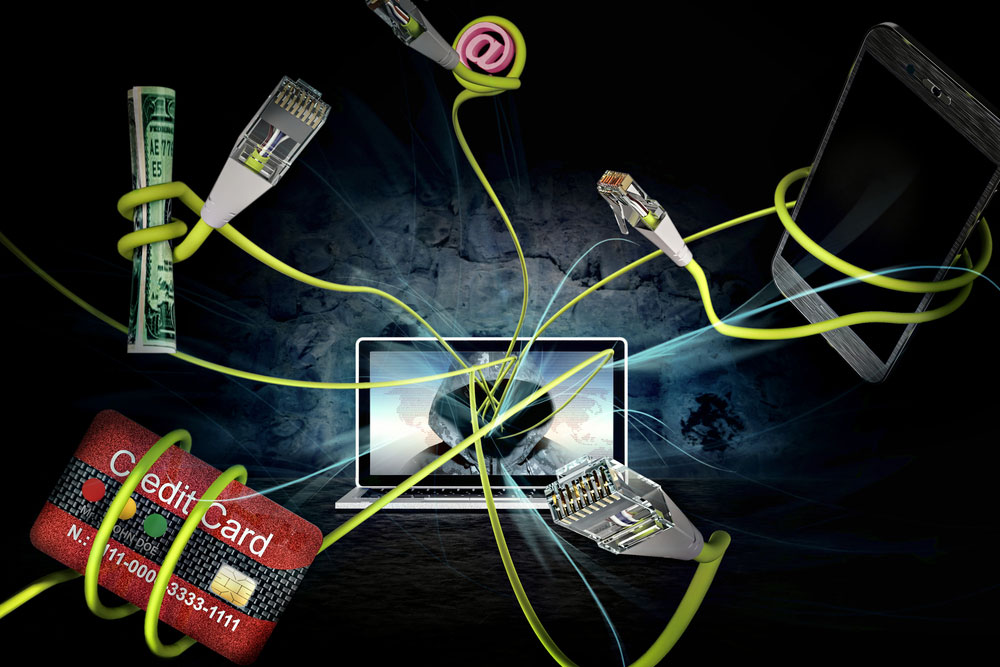

Her geçen gün daha hızlı ödeme ağları kuran bankaların, yeni nesil dolandırıcılık vakalarına kendilerini hazırlamaları gerekiyor.

Gerçek zamanlı özeme işlemleri, gerçek zamanlı dolandırıcılıklara açık kapı mı bırakıyor? Bankaların yenilenen teknolojilerine dair bir rapor yayımlayan PwC, yeni nesil teknolojilerle işlem hızlarının artması ve herkes için daha kolay kullanılabilen seçenekler oluşmasının hesapta olmayan riskleri de beraberinde getirdiğini belirtti. Bankaların gerçek zamanlı ödeme ağları hayata geçtiğinde, halihazırda kullanılan güvenlik sistemlerine güncellenme yapılmazsa, dolandırıcılık işlemlerinin gerçek zamanlı biçimde gerçekleşeceğini savundu.

Gerçek zamanlı işlemler bankaların yumuşak karnı

PwC firmasında dolandırıcılık yönetimi konusunda finansal danışman olan Genewieve Gimbert, Bank Innovation’a verdiği demeçte, bankaların yeni dolandırıcılık vakalarına hazır olmaları gerektiğini savundu. Günbegün hızlanan bankacılık işlemlerinin ve açık bankacılık çözümlerinin ardından gerçek zamanlı biçimde tamamlanacak olan para transferi işlemlerinin yeni siber güvenlik önlemlerinin alınmasını da zorunlu kıldığını söyledi.

Kartlı Ödeme Dolandırıcılık Türleri, Risk ve Mali SorumluluklarıBank Innovation’a röportaj veren Genewieve Gimbert şöyle konuştu:

“Daha hızlı ödemelerin hayatımıza girmesi, hizmetler arasındaki rekabeti artıran yeni ödeme ağlarının meydana çıkmasını sağladı. Geleneksel ödemelerde şüpheli veya hileli bir şey olup olmadığını görmek için zaman varken, yeni yöntemde böyle bir durum söz konusu değil. Gerçek zamanlı ödemelerde çok sınırlı zamana, hatta sıfır zamana sahipsiniz.”

Gimbert’e göre daha hızlı ödemeler, hem bankalar hem de tüketiciler için hız ve verimlilik açısından belirgin faydalar sağlarken dolandırıcılık için büyük bir artışa sahne oluyor. Birleşik Krallık’ta daha hızlı ödeme ağlarının uygulamaya geçtiği dönemden örnek veren Gimbert, bu sistemle birlikte finansal hizmetler kuruluşlarına yapılan dolandırıcılık olaylarında yüzde 300 artış yaşadığını belirtti.

“Yüksek ihtimalle ABD’de de benzer bir tablo ile karşılaşacağız. Geçen yıl Zelle uygulamasıyla bile sorunlar yaşanmaya başlanmıştı. Zelle’den sonra dolandırıcılık oranı bildiren müşterilerde artış yaşandı.”

Şu anda otuzun üzerinde ABD bankasının Zelle ödeme ağını desteklediğini söyleyen Gimbert, bu bankalar arasında Bank of America, Ally Bank, Capital One ve JP Morgan Chase gibi isimlerin de yer aldığını ifade etti. Gimbert’e göre, bankaların yeni nesil ödeme sistemlerine uygun biçimde geliştirilmiş bir güvenlik ağı bulunmuyor. Gerçek zamanlı ödeme teknolojilerine geçmek isteyen bankaların bu ödeme yöntemlerine uygun biçimde güvenlik sistemlerini güncellemeleri gerekiyor.

Kimlik dolandırıcılığı tarihin en yüksek seviyesine ulaştı

Uluslararası Dolandırıcılık Raporu YayımlandıJavelin Strategy & Research tarafından yayımlanan “2018 Identity Fraud: Fraud Enters a New Era of Complexity” isimli kimlik dolandırıcılığı çalışmasına göre, son bir yıl içinde dolandırılan tüketici miktarı yüzde 8seviyesine çıktı.

2003 yılından bu yana düzenli aralıklarla güncellenen araştırma raporlarına göre, 2017 yılında kimlik dolandırıcılığı konusunda rekor kırıldı. Yapılan çalışmada, 2017 yılında yaşanan dolandırıcılık olaylarının önceki döneme nazaran 1,3 milyon arttığı kayıtlara geçerken, toplam maddi kaybın da 16,8 milyar dolar yükseldiği ifade edildi.

SWIFT Hackerları Rusya Merkez Bankası’ndan 6 Milyon Dolar Çaldı