Türkiye Finans Katılım Bankası Açık Bankacılık Yönetimi ve Dijital Stratejisti

Dilek Taşhanlı

Türkiye Finans Katılım Bankası Açık Bankacılık Yönetimi ve Dijital Stratejisti Dilek Taşhanlı, Fintechtime okurları için kaleme aldı ” Finansal Veriler Zincirlerini Kırdı!”.

2021’de yayınlanan Milli Fintek Strateji Belgesi ile Türkiye açık finans alanında net vizyonunu ortaya koymuş gözüküyor. 2021’den bu yana da bu vizyonu takip edecek aksiyonların alındığını görüyoruz. Blokzincir tabanlı dijital merkez bankası parasının geliştirilmeye başlanması, müşteri onayıyla hesap bilgilerinin ve ödeme başlatma hizmetinin BKM aracılığıyla tüm finansal kuruluşlara açılması, böylece Açık Finans’ın altyapısının oluşturulması, kitle fonlama platformlarının yaygınlaştırılması alınan aksiyonlardan bazıları olarak karşımıza çıkıyor. Finteklere uluslararası ağın açılması, yatırım almalarının kolaylaştırılması, endüstri deney alanının oluşturulması, İstanbul Finans Merkezi bünyesinde bir Finans Teknopark kurulması da Stratejide yer alan diğer konulardan bazıları.

Hatta açık finans altyapısı için yapılan çalışma çok yeni tamamlandı. 2021 Aralık ayında çıkan Ödeme Hizmeti Sağlayıcıları Hakkında Yönetmelik ve Veri Paylaşım Servisleri Tebliği’ine göre tüm bankalar Hesap Hizmeti Sağlayıcısı ve Yetkili Ödeme Sağlayıcısı olarak müşterilerinin verilerini müşteri onayıyla BKM’nin standartlaşmış servis altyapısı ile açmak zorunda. Altyapı 2022 Aralık ayında gerçek ortamda hayata geçti ancak bankalar bu süreçte temkinli bir şekilde müşterilerine bu hizmeti sunacaklar. İlk 10 banka için hedef tarih Şubat 2023 olarak belirlendi.

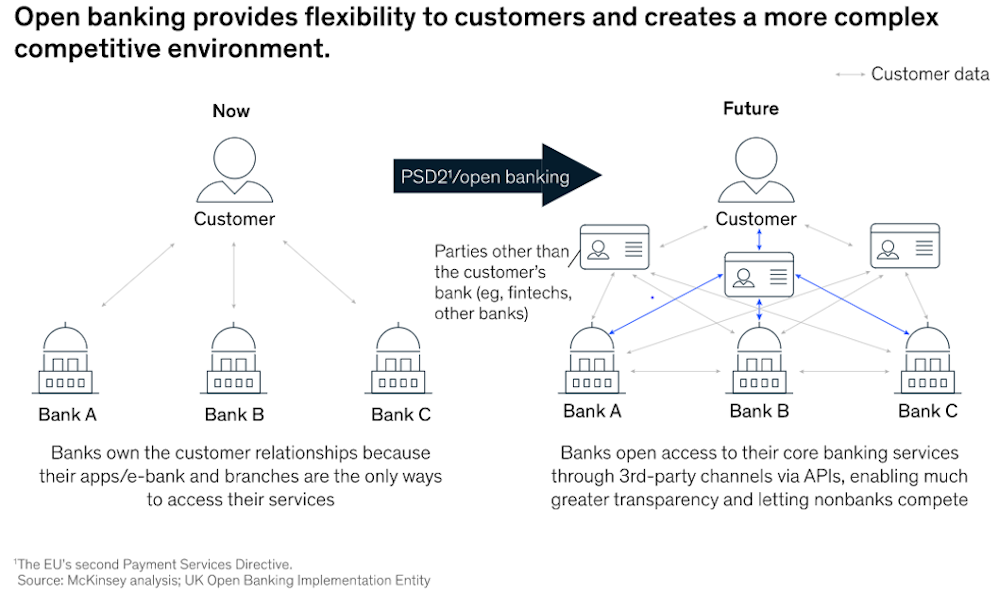

2017 yılından beri birçok önde gelen araştırma firmasının gündeminde açık finans konusunun olduğunu görüyoruz. McKinsey’in 2021’de yazdığı bir rapora göre açık finansın gidişatı finansal ekosistemin yeniden düzenlenmesine doğru gidiyor. Açık finans müşterilere ödemelerini daha inovatif olarak yönetmelerini sağlayacak çözümler buluyor.

Dünya çapında Açık Finans’ın oluşması ülkeden ülkeye değişiyor. Avusturalya, Güney Kore, İngiltere, Avrupa Birliği Türkiye gibi ülkeler yasal kurumlar aracılığıyla açık finansa adım atarken, Çin ve Amerika’da bu pazarın talebi ile gerçekleşti.

Avrupa’da açık finans oluşumunun 2016 yılına dayandığını görüyoruz. Avrupa Birliği düzenleyicileri bu yıllarda Açık finans için PSD2 adında bir standart oluşturuyorlar. Bu da İngiltere’nin Rekabet ve Piyasa Otoritesini açık bankacılık standardı oluşturmaya itiyor. O yıllarda 200 adet ara yüz sağlayıcı ile açık finansın temelleri atılmış oluyor. Pandemi ile beraber değişen tüketici ihtiyaçları da bu sürecin köklenmesini sağlıyor. 2020’nin ilk 6 ayında açık finans altyapısı ile sunulan yeni ürünlerin kullanıcı sayısı 1 milyondan 2 milyona çıkıyor. 2021 Şubatta ise bu sayı 3 milyon olarak görülüyor. Amerika’da her 2 kişiden 1’i P2P ödeme ve banka dışı para transfer firması ürününü kullanıyor.

Açık finans aynı zamanda birçok e-ticaret, sosyal medya platformları gibi birçok şirketi de oyunun bir parçası olmaya davet ediyor. Google Plex ürünü ile müşterilerini 11 banka ile entegrasyonu olan Google Pay’a yönlendiriyor. Singapur’da 8 ülkede 200 milyon müşterisi olan Grab, internet şirketi Sea gibi firmalar da bankacılık lisansına başvuranlar arasında bulunuyor.

Açık finans ile beraber bankaların korktukları ancak kaçınılmaz olan bir diğer konu ise rekabete hassas verilerin görülmesi yani ücretlendirme ve fiyatlandırma politikalarının şeffaf hale gelmesi. Bu durum bankaların kârlılıklarını azaltabilecekken müşteri memnuniyetinin de artmasını sağlayabilir. Tabi bu verilerin gizlenmesi konusunda bankalar altyapılarında değişiklik yapmaya da gidebilirler.

İngiltere’de 259 adet lisans sahibi AYS’nin(Ara yüz sağlayıcı)/fintek çalışma alanlarını yakından incelediğimizde aşağıdaki sonuçları görüyoruz. AYS’lerin %30’u altyapı sağlayıcı, bunlara bir örnek vermek istersek Truelayer verinin API’ler aracılığıyla transferin sağlayarak Potify ve Creditladder gibi firmalara altyapı sağlıyor. Tink ise uçtan uca çözüm ile bankalara alternatif bir kanal oluşturuyor. AYS’lerin bir kısmı ürünlerin verimliliğini artırıyor. Örneğin Xero, bankalardan aldığı hesap bilgileri ile KOBİ’lere nakit akışını daha iyi yönetmek ve işlemlerin mutabakatını kolaylaştırmak için bir bulut muhasebe çözümü sunuyor. Alphabet’in yatırımcısı olduğu GoCardless kartlı ödemeden daha ucuz ve hızlı bir yöntem ile ekosistemde yer alıyor. Iwoca kredi kararlarını iyileştirmek ve esnek bir kredi geri ödeme sistemi sunuyor. Funding XChange de yine açık bankacılık verisini kullanarak KOBİ’nin kredi ödeyebilirliğini değerlendiriyor. Müşterilerin tüm hesaplarını farklı kurumlardan tek bir ekranda görmelerini sağlayan hesap toplama uygulamaları, piyasaya çıkan ilk açık bankacılık teklifleri arasındaydı. ING destekli Yolt şu anda bir milyondan fazla müşterisi ile tüketicilere ödemeler, sigorta, yatırım, mortgage ve emeklilik hesaplarını gösterebiliyor.

McKinsey İngiltere’de yaptığı araştırmada müşterilerin veri paylaşımında olan muhafazakârlıklarına rağmen kendilerinin de faydasını görebilecekleri bir konu olduğundan açık bankacılık veri paylaşımına açık olduğu görüldü. Finansal olarak kısıtlı kaynağa sahip müşterilerin para biriktirme, kaynaklarını verimli kullanmaya teşvik eden uygulamaları tercih ettiği anlaşılıyor.

Peki açık bankacılığın sektördeki benimsenmesi ne gibi etkenlere bağlı?

Düzenleyicilerin hesap bilgileri ve ödeme hizmetleri dışındaki bankacılık verilerini de açık bankacılık sürecine eklemeleri, müşteri deneyiminin kolaylaştırılması açık bankacılığı benimsetecek en büyük etkenler olacak.

Finansal hizmetler bankacıların elinden ne kadar uzaklaşabilir?

İngilterede %20’nin neobank’ta hesabı bulunuyor ve %55’i fintek çözümü kullanıyor. Bazı bankalar işbirliği yapma yoluna gidiyor. Örneğin Avustralya bankası Westpac, BNPL sağlayıcısı Afterpay’in müşterilerine Westpac aracılığıyla işlem ve tasarruf hesabı hizmetleri sunmasını sağlayacak şekilde bir işbirliğine gitti. Stripe, Goldman Sachs, Barclays ve Citibank gibi bankalarla Stripe Treasury ürününü çıkardı. Bu işbirlikleri yeni finansal sistem sinyallerini veriyor.

Finansal sağlayıcı tanımı nasıl değişecek?

Bankalar müşterilerine fiziksel kart sunup harcama sözü karşılığında puan verirken yeni nesil finansal hizmet sağlayıcıları yeni para kazanma yollarını keşfediyor. Müşterilerine promosyonlu ürünler sağlarken perakende firmaları için de akıllı müşteri bilgileri sağlayarak satış trafiğinin artmasını sağlıyor. Böylece kredilendirme, komisyon ve masraf gibi ücretlendirmeler yerine yeni para kazanma yolları ortaya çıkıyor.

Finansal piyasalardaki değer dönüşümü ve bunun karlılığa etkisi ne olacak?

Bankacılık uçtan uca tüm müşteri deneyimini elinde tutmuşken şimdi önemli bir dönemcin eşiğinde bulunuyor. Bir yandan ücretlendirme ve fiyatlamalarda kârlılık sıkışması olurken API paylaşımlarından ya da müşteri öngörülerinden para kazanılması gibi yeni gelir kaynakları ortaya çıkabilir.

Bu soruların cevapları nihayetinde stratejiyi şekillendirecek ve değişen ekosistemdeki çeşitli piyasa katılımcılarının rolünü yazacak. Açık finansal veriler hızlı bir şekilde yayılırsa, bankanın rolü, fintech’lerin ve teknoloji devlerinin müşteriye dönük önerilerde bulunduğu altyapıyı üreten bir kamu hizmetine dönüşebilir. Süreç o kadar hızlı ilerlemezse, bankaların dijital müşteri deneyimlerini iyileştirmek için hâlâ yatırım yapmaları ve yeni aktörlerin tekliflerine nasıl entegre edileceğini iyice düşünmeleri gerekecek. McKinsey’de yayınlanan makaleye göre bankalar 7 şekilde değişen dünyaya adapte olabilecek:

Fintek satın almaları; müşteri segmenti, teknolojisi, liderlik ekibi, insan kaynağı ya da ürün yönetimi gibi uzmanlığı için gerçekleştirilebilir. Bu tarz satın almalardaki en önemli konu satın alma sonrası firmanın adaptasyonudur.

Finteklerle işbirliği; yeni müşteri kazanımı ya da operasyonel iyileştirme için işbirliği yoluna gidilebilir.

Finteklere yatırım; bankaların faaliyet alanlarını yıkacak yeni iş modeli riskleri hakkında bilgi sahibi olması, rakiplerindeki yetenekli yöneticileri tanıması, faaliyet alanını geliştirmesi, beraber iş yapabilmesi için iyi bir yöntemdir.

Fintek gibi davranmak için dönüşmek; burada altyapıyı değiştirerek daha dinamik ve modüler bir yapıya taşımak, çevik bir operasyon kurmak, yeni yetenekleri şirkete kazandırmak da seçenekler arasında bulunuyor.

Kendi fintek şirketini kurmak; dışarıdaki tehlikelerle mücadele etmenin bir yolu da kurumların içinde yeni şirketlerin çıkması olabilir. Böylece hazır sermaye ile finteklere hem rakip olup hem de müşteri adedimizi artırmış oluruz.

Servis Bankacılığı işbirlikleri ile yeni bir rekabet avantajı yakalanabilir.

Nihayetinde piyasa katılımcılarının şu anda devam etmekte olan değişimin büyüklüğünü kavramaları gerekiyor. Geniş bir oyuncu grubuyla (fintek) ortaklık kurma çevikliğini geliştirmek ve müşteri ihtiyaçlarına hizmet edebilecek yenilikçi teklifler oluşturmak önemli olacak. Başta bankalar bankacılığın geleceğinin gerçekten “açık” olduğu bir dünyaya hazırlıklı olmalı.