Özlem Denizmen

Kişisel Para Danışmanı

Kişisel Para Danışmanı Özlem Denizmen, Fintechtime okurları için kaleme aldı “Bankacılığın Geleceği”.

Bank 4.0: Banking Everywhere, Never at a Bank (Bankada değil, her yerde bankacılık) kitabını herkesin okumasını tavsiye ediyorum. Bir süredir bankacılık işlemleri için bankalara gerek olmadığını görüyoruz, okuyoruz, duyuyoruz.

Bizlerin müşteri olarak bazı finansal ihtiyaçları var ve bu ihtiyaçlarımızı bankalar aracılığıyla gideriyoruz. Örnek; çocukların eğitimini güvenceye almak için sigorta, hayalindeki evi bulduğunda onu satın almak için ev kredisi çekmek, başka bir kişiye para göndermek… Eğer bu ihtiyaçlara çözüm sunan başka bir kurum varsa, o da tercih edilebilir. İşte fintekler burada devreye giriyor, kredi ihtiyacını karşılama, para transferi, sigortalar gibi birçok işleminizi finteklerle güvenle, hızlı şekilde yapabilirsiniz. Bu durum bankalar için önemli bir risk olarak görülüyor tabii.

Örnek: Kenya’da çok yaygın olan M-Pesa sistemi ile kişiler birbirine mesajlaşarak para gönderebiliyor. 2005 yılında Kenya’da banka hesabına sahip olma oranı yüzde 30 civarıdayken paralarını güvenle saklayamıyorlardı. Ancak mobil para hizmeti ile telefonu olan herkes bu hizmeti kullanıyor ve çok güveniyor.

Bank 4.0 döneminde ihtiyaçlar, kişiselleştirilmiş tavsiyelerde bulunan asistanlar aracılığıyla karşılanacak. Benim üzerinde çalıştığım uygulamam Moneye ile pek yakında yapacağınız bir dialog örneği…

- Moneye harcamalarım ne durumda?

- Bu ay kıyafet masrafın diğer aylara göre yüzde 36 daha fazla Zeynep. Bu harcamalar senin için istek miydi yoksa ihtiyaç mı?

Burada odak sizsiniz, banka değil.

FİNTEKÇİLER KAÇIRMAYIN!

Yatırım fonları

Geçtiğimiz bir yılda bir milyon yeni yatırımcı borsaya girdi. Siz de yatırım araçlarını tek tek belirleyip onlara yatırım yapmak yerine hepsine yatırım yapmak istiyorsanız bu yatırım araçlarına değişik oranlarda yatırım yapan, yatırım fonlarının katılma belgelerinden alabilirsiniz. Böylece birikimleriniz bir havuzda birikir ve portföy yönetim şirketleri aracılığı ile yatırıma yönlendirilir.

Yatırım fonu almak isterseniz ilgili fonun katılma belgesini satın alarak portföyün yatırım yaptığı enstrümanlara ortak olabilirsiniz, bu enstrümanlar, hisse senedi, bono, altın, mevduat gibi olabilir.

Avantajları;

- Her risk iştahına uygun yatırım fonu bulunabiliyor.

- Tek bir enstrümana yatırım yapılmadığı için ürün çeşitliliği ve riski dağıtma imkanınız var.

- Portföy yönetim şirketlerinin bilgi ve deneyimlerinden yararlanmış olursunuz.

- Yatırımcı bilgilendirme formlarından yararlanabilir, fonun detaylarını öğrenebilirsiniz.

- Fonun masrafları katılımcılara eşit dağıtıldığından, daha düşük maliyet avantajı sağlarsınız.

Fonu seçerken;

- Yatırım hedefinizi belirleyin.

- Hangi yatırım fonu size uygun karar verirken getiri beklentinize, risk karakterinize göre karar verin.

- Yatırımınızın vadesi ne? 1,3,5 yıl mı? En başta belirleyin.

Vergi avantajı

- Döviz ifadesi geçen yatırım fonları hariç, TL borçlanma araçları fonları, tahvil-bono-kira sertifikaları fonları, banka-para piyasası fonları, altın fonları, gayrimenkul yatırım fonları ve benzer nitelikli fonlarda yüzde 10 stopaj alınmayacak.

- Hisse senedi fonlarında ise stopaj zaten sıfırdı.

- 12.2020 tarihi ile 31.03.2021 tarihleri arasında bu yatırım fonları vergisel açıdan oldukça cazip hale geliyor.

- 23 Aralık 2020 tarihinden önce alınmış olan yatırım fonlarının geri satılması durumunda yüzde 10 stopaj uygulaması ise devam ediyor.

Nasıl alırım?

Banka ya da aracı kurumda hesap açarak veya uygulamalardan yararlanabilirsiniz.

Nerede saklanır?

Fon portföyünde bulunan menkul kıymetler, resmi takas ve saklama kuruluşu olan Takasbank A.Ş. güvencesinde saklanır.

TEFAS nedir?

https://www.tefas.gov.tr/ bir web sitesi, kamuya ait, Takasbank’ın kurduğu,sunduğu fonlarla ilgili şeffaf bir yer, her türlü bilgiyi alabilirsiniz. Buradan fon inceleyip bulabilirsiniz ancak fon alamazsınız. Fonu almak için bankada hesabınızın olması gerek.

DÜNYADA NE OLDU?

Pandemi etkisiyle birçok sektör duraklamaya girse de dünyada da, Türkiye’de de finans sektöründe önemli bir büyüme oldu. Gelin rakamlara bakalım…

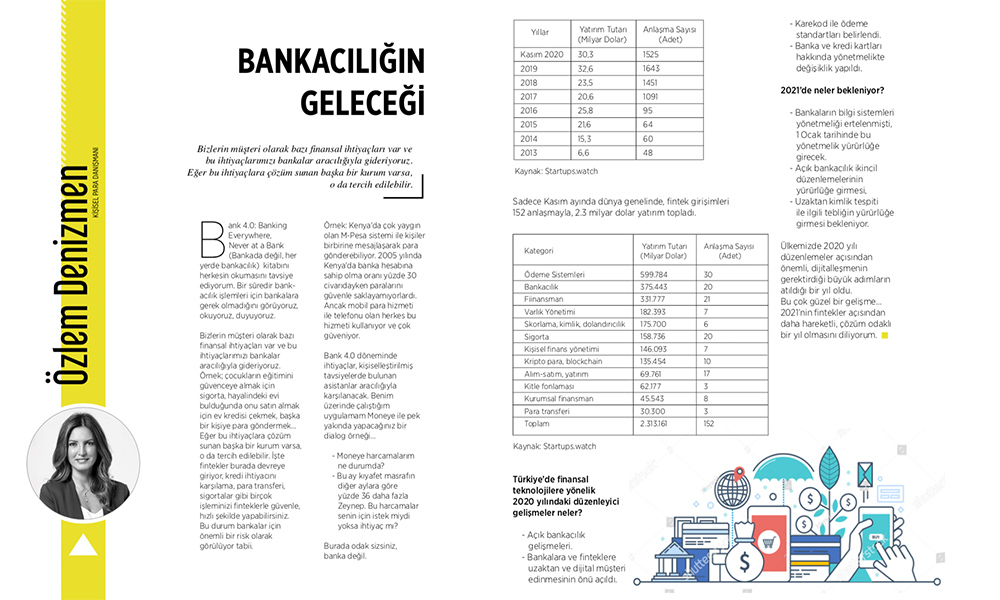

Dünya genelinde 2020’nin ilk 11 ayında fintek girişimleri 30,3 milyar dolar yatırım aldı.

| Yıllar | Yatırım Tutarı (Milyar Dolar) | Anlaşma Sayısı (Adet) |

| Kasım 2020 | 30,3 | 1525 |

| 2019 | 32,6 | 1643 |

| 2018 | 23,5 | 1451 |

| 2017 | 20,6 | 1091 |

| 2016 | 25,8 | 95 |

| 2015 | 21,6 | 64 |

| 2014 | 15,3 | 60 |

| 2013 | 6,6 | 48 |

Kaynak: Startups.watch

Sadece Kasım ayında dünya genelinde, fintek girişimleri 152 anlaşmayla, 2.3 milyar dolar yatırım topladı.

| Kategori | Yatırım Tutarı (Milyar Dolar) | Anlaşma Sayısı (Adet) |

| Ödeme sistemleri | 599.784 | 30 |

| Bankacılık | 375.443 | 20 |

| Finansman | 331.777 | 21 |

| Varlık yönetimi | 182.393 | 7 |

| Skorlama, kimlik, dolandırıcılık | 175.700 | 6 |

| Sigorta | 158.736 | 20 |

| Kişisel finans yönetimi | 146.093 | 7 |

| Kripto para, blockchain | 135.454 | 10 |

| Alım-satım, yatırım | 69.761 | 17 |

| Kitle fonlaması | 62.177 | 3 |

| Kurumsal finansman | 45.543 | 8 |

| Para transferi | 30.300 | 3 |

| Toplam | 2.313.161 | 152 |

Kaynak: Startups.watch

Türkiye’de finansal teknolojilere yönelik 2020 yılındaki düzenleyici gelişmeler neler?

- Açık bankacılık gelişmeleri.

- Bankalara ve finteklere uzaktan ve dijital müşteri edinmesinin önü açıldı.

- Karekod ile ödeme standartları belirlendi.

- Banka ve kredi kartları hakkında yönetmelikte değişiklik yapıldı.

2021’de neler bekleniyor?

- Bankaların bilgi sistemleri yönetmeliği ertelenmişti, 1 Ocak tarihinde bu yönetmelik yürürlüğe girecek.

- Açık bankacılık ikincil düzenlemelerinin yürürlüğe girmesi,

- Uzaktan kimlik tespiti ile ilgili tebliğin yürürlüğe girmesi bekleniyor.

Ülkemizde 2020 yılı düzenlemeler açısından önemli, dijitalleşmenin gerektirdiği büyük adımların atıldığı bir yıl oldu. Bu çok güzel bir gelişme… 2021’nin fintekler açısından daha hareketli, çözüm odaklı bir yıl olmasını diliyorum.