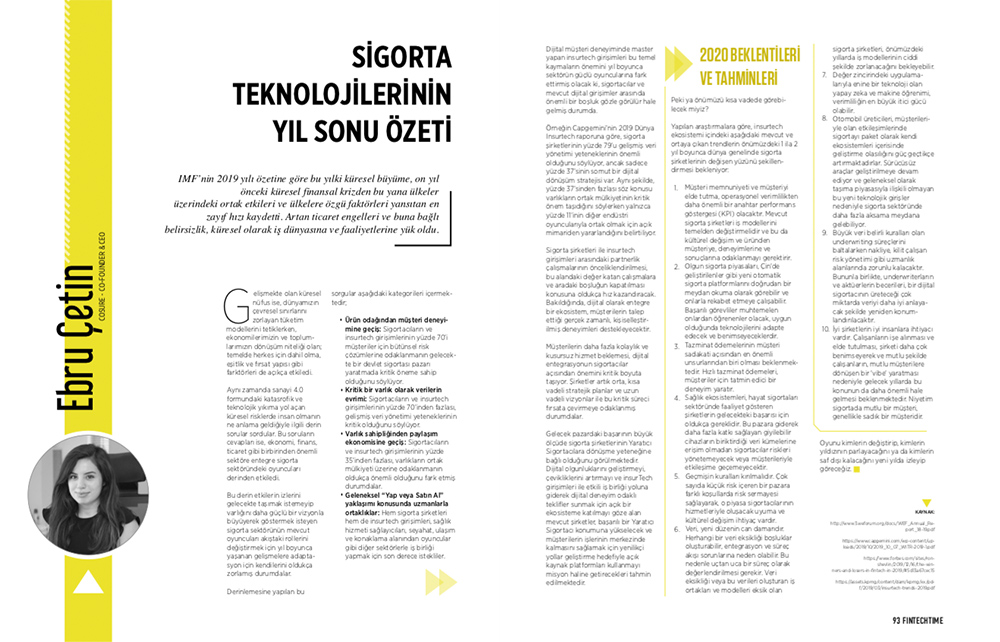

EBRU ÇETİN

CoSure Kurucu ve CEO’su

CoSure Kurucu ve CEO’su Ebru Çetin, Fintechtime Dergisi Kış 2020–Ocak sayısı için kaleme aldı, “Sigorta Teknolojilerinin Yıl Sonu Özeti.

IMF’nin 2019 yılı özetine göre bu yılki küresel büyüme, on yıl önceki küresel finansal krizden bu yana ülkeler üzerindeki ortak etkileri ve ülkelere özgü faktörleri yansıtan en zayıf hızı kaydetti. Artan ticaret engelleri ve buna bağlı belirsizlik, küresel olarak iş dünyasına ve faaliyetlerine yük oldu.

Gelişmekte olan küresel nüfus ise, dünyamızın çevresel sınırlarını zorlayan tüketim modellerini tetiklerken, ekonomilerimizin ve toplumlarımızın dönüşüm niteliği olan; temelde herkes için dahil olma, eşitlik ve fırsat yapısı gibi faktörleri de açıkça etkiledi.

Aynı zamanda sanayi 4.0 formundaki katasrofik ve teknolojik yıkıma yol açan küresel risklerde insan olmanın ne anlama geldiğiyle ilgili derin sorular sordular. Bu soruların cevapları ise, ekonomi, finans, ticaret gibi birbirinden önemli sektöre entegre sigorta sektöründeki oyuncuları derinden etkiledi.

Bu derin etkilerin izlerini gelecekte taşımak istemeyip varlığını daha güçlü bir vizyonla büyüyerek göstermek isteyen sigorta sektörünün mevcut oyuncuları akıştaki rollerini değiştirmek için yıl boyunca yaşanan gelişmelere adaptasyon için kendilerini oldukça zorlamış durumdalar.

Derinlemesine yapılan bu sorgular aşağıdaki kategorileri içermektedir;

- Ürün odağından müşteri deneyimine geçiş: Sigortacıların ve insurtech girişimlerinin yüzde 70’i müşteriler için bütünsel risk çözümlerine odaklanmanın gelecekte bir devlet sigortası pazarı yaratmada kritik öneme sahip olduğunu söylüyor.

- Kritik bir varlık olarak verilerin evrimi: Sigortacıların ve insurtech girişimlerinin yüzde 70’inden fazlası, gelişmiş veri yönetimi yeteneklerinin kritik olduğunu söylüyor.

- Varlık sahipliğinden paylaşım ekonomisine geçiş: Sigortacıların ve insurtech girişimlerinin yüzde 35’inden fazlası, varlıkların ortak mülkiyeti üzerine odaklanmanın oldukça önemli olduğunu fark etmiş durumdalar.

- Geleneksel “Yap veya Satın Al” yaklaşımı konusunda uzmanlarla ortaklıklar: Hem sigorta şirketleri hem de insurtech girişimleri, sağlık hizmeti sağlayıcıları, seyahat, ulaşım ve konaklama alanından oyuncular gibi diğer sektörlerle iş birliği yapmak için son derece istekliler.

Dijital müşteri deneyiminde master yapan insurtech girişimleri bu temel kaymaların önemini yıl boyunca sektörün güçlü oyuncularına fark ettirmiş olacak ki, sigortacılar ve mevcut dijital girişimler arasında önemli bir boşluk gözle görülür hale gelmiş durumda.

Örneğin Capgemini’nin 2019 Dünya Insurtech raporuna göre, sigorta şirketlerinin yüzde 79’u gelişmiş veri yönetimi yeteneklerinin önemli olduğunu söylüyor, ancak sadece yüzde 37’sinin somut bir dijital dönüşüm stratejisi var. Aynı şekilde, yüzde 37’sinden fazlası söz konusu varlıkların ortak mülkiyetinin kritik önem taşıdığını söylerken yalnızca yüzde 11’inin diğer endüstri oyuncularıyla ortak olmak için açık mimariden yararlandığını belirtiliyor.

Sigorta şirketleri ile insurtech girişimleri arasındaki partnerlik çalışmalarının önceliklendirilmesi, bu alandaki değer katan çalışmalara ve aradaki boşluğun kapatılması konusuna oldukça hız kazandıracak. Bakıldığında, dijital olarak entegre bir ekosistem, müşterilerin talep ettiği gerçek zamanlı, kişiselleştirilmiş deneyimleri destekleyecektir.

Müşterilerin daha fazla kolaylık ve kusursuz hizmet beklemesi, dijital entegrasyonun sigortacılar açısından önemini kritik boyuta taşıyor. Şirketler artık orta, kısa vadeli stratejik planlar ve uzun vadeli vizyonlar ile bu kritik süreci fırsata çevirmeye odaklanmış durumdalar.

Gelecek pazardaki başarının büyük ölçüde sigorta şirketlerinin Yaratıcı Sigortacılara dönüşme yeteneğine bağlı olduğunu görülmektedir. Dijital olgunluklarını geliştirmeyi, çevikliklerini artırmayı ve insurTech girişimleri ile etkili iş birliği yoluna giderek dijital deneyim odaklı teklifler sunmak için açık bir ekosisteme katılmayı göze alan mevcut şirketler, başarılı bir Yaratıcı Sigortacı konumuna yükselecek ve müşterilerin işlerinin merkezinde kalmasını sağlamak için yenilikçi yollar geliştirme hedefiyle açık kaynak platformları kullanmayı misyon haline getirecekleri tahmin edilmektedir.

2020 Beklentileri ve Tahminleri

Peki ya önümüzü kısa vadede görebilecek miyiz?

Yapılan araştırmalara göre, insurtech ekosistemi içindeki aşağıdaki mevcut ve ortaya çıkan trendlerin önümüzdeki 1 ila 2 yıl boyunca dünya genelinde sigorta şirketlerinin değişen yüzünü şekillendirmesi bekleniyor:

- Müşteri memnuniyeti ve müşteriyi elde tutma, operasyonel verimlilikten daha önemli bir anahtar performans göstergesi (KPI) olacaktır. Mevcut sigorta şirketleri iş modellerini temelden değiştirmelidir ve bu da kültürel değişim ve üründen müşteriye, deneyimlerine ve sonuçlarına odaklanmayı gerektirir.

- Olgun sigorta piyasaları, Çin’de geliştirilenler gibi yeni otomatik sigorta platformlarını doğrudan bir meydan okuma olarak görebilir ve onlarla rekabet etmeye çalışabilir. Başarılı görevliler muhtemelen onlardan öğrenenler olacak, uygun olduğunda teknolojilerini adapte edecek ve benimseyeceklerdir.

- Tazminat ödemelerinin müşteri sadakati açısından en önemli unsurlarından biri olması beklenmektedir. Hızlı tazminat ödemeleri, müşteriler için tatmin edici bir deneyim yaratır.

- Sağlık ekosistemleri, hayat sigortaları sektöründe faaliyet gösteren şirketlerin gelecekteki başarısı için oldukça gereklidir. Bu pazara giderek daha fazla katkı sağlayan giyilebilir cihazların biriktirdiği veri kümelerine erişim olmadan sigortacılar riskleri yönetemeyecek veya müşterileriyle etkileşime geçemeyecektir.

- Geçmişin kuralları kırılmalıdır. Çok sayıda küçük risk içeren bir pazara farklı koşullarda risk sermayesi sağlayarak, o piyasa sigortacılarının hizmetleriyle oluşacak uyuma ve kültürel değişim ihtiyaç vardır.

- Veri, yeni düzenin can damarıdır. Herhangi bir veri eksikliği boşluklar oluşturabilir, entegrasyon ve süreç akışı sorunlarına neden olabilir. Bu nedenle uçtan uca bir süreç olarak değerlendirilmesi gerekir. Veri eksikliği veya bu verileri oluşturan iş ortakları ve modelleri eksik olan sigorta şirketleri, önümüzdeki yıllarda iş modellerinin ciddi şekilde zorlanacağını bekleyebilir.

- Değer zincirindeki uygulamalarıyla enine bir teknoloji olan yapay zeka ve makine öğrenimi, verimliliğin en büyük itici gücü olabilir.

- Otomobil üreticileri, müşterileriyle olan etkileşimlerinde sigortayı paket olarak kendi ekosistemleri içerisinde geliştirme olasılığını güç geçtikçe artırmaktadırlar. Sürücüsüz araçlar geliştirilmeye devam ediyor ve geleneksel olarak taşıma piyasasıyla ilişkili olmayan bu yeni teknolojik girişler nedeniyle sigorta sektöründe daha fazla aksama meydana gelebiliyor.

- Büyük veri belirli kuralları olan underwriting süreçlerini baltalarken nakliye, kilit çalışan risk yönetimi gibi uzmanlık alanlarında zorunlu kalacaktır. Bununla birlikte, underwriterların ve aktüerlerin becerileri, bir dijital sigortacının üreteceği çok miktarda veriyi daha iyi anlayacak şekilde yeniden konumlandırılacaktır.

- İyi şirketlerin iyi insanlara ihtiyacı vardır. Çalışanların işe alınması ve elde tutulması, şirketi daha çok benimseyerek ve mutlu şekilde çalışanların, mutlu müşterilere dönüşen bir ‘vibe’ yaratması nedeniyle gelecek yıllarda bu konunun da daha önemli hale gelmesi beklenmektedir. Niyetim sigortada mutlu bir müşteri, genellikle sadık bir müşteridir.

Oyunu kimlerin değiştirip, kimlerin yıldızının parlayacağını ya da kimlerin saf dışı kalacağını yeni yılda izleyip göreceğiz.