Infina Yazılım Satış, Pazarlama ve İş Geliştirmeden Sorumlu Genel Müdür Yardımcısı

İskender Ada

Infina Yazılım Satış, Pazarlama ve İş Geliştirmeden Sorumlu Genel Müdür Yardımcısı İskender Ada, Fintechtime okurları için kaleme aldı “Varlık Yönetiminde Dijital Dünya”.

“Adapte olamayan elimine olur!”

İskender Ada

Bu sert ama güçlü cümleyi yaptığım her konuşmada vurgulayarak söylüyorum. Son olarak Arnavutköy Korkmaz Yiğit Anadolu Lisesi’nin nazik daveti üzerine TedxYouth etkinliği kapsamında “Neden?” sorusuna cevap aradığım konuşmada söyledim. Aslında bu cümlenin işaret ettiği yer, geleceğin işlerine hazırlıkta çok önemli bulduğum “esneklik” kavramı. Hem liseli ve üniversiteli gençler hem de bu yazıyı okuyan sizler gibi tecrübeli gençler için bu kavramın önemi çok büyük. Konuşma sonrasında finansal teknolojilere ilgi duyan bu pırlanta gibi liseli gençlerle çok keyifli sohbetler yaptık. Varlık yönetimi dünyasındaki dijitalleşme ile ilgili çok derin ve etkili sorular sordular. Bu vesileyle yazımı bu konuya ayırdım.

Mevcut Durum

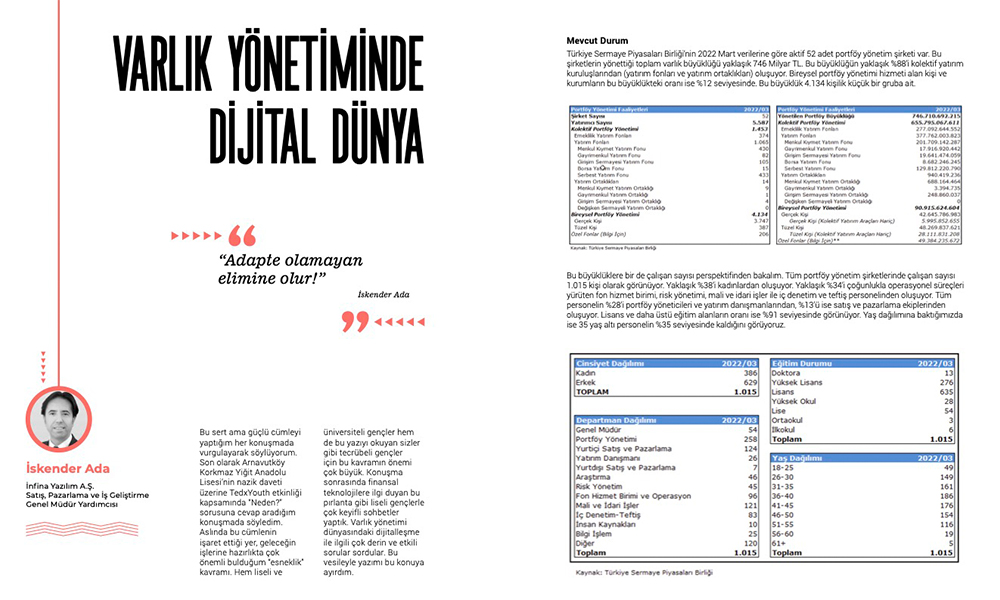

Türkiye Sermaye Piyasaları Birliği’nin 2022 Mart verilerine göre aktif 52 adet portföy yönetim şirketi var. Bu şirketlerin yönettiği toplam varlık büyüklüğü yaklaşık 746 Milyar TL. Bu büyüklüğün yaklaşık %88’i kolektif yatırım kuruluşlarından (yatırım fonları ve yatırım ortaklıkları) oluşuyor. Bireysel portföy yönetimi hizmeti alan kişi ve kurumların bu büyüklükteki oranı ise %12 seviyesinde. Bu büyüklük 4.134 kişilik küçük bir gruba ait.

Bu büyüklüklere bir de çalışan sayısı perspektifinden bakalım. Tüm portföy yönetim şirketlerinde çalışan sayısı 1.015 kişi olarak görünüyor. Yaklaşık %38’i kadınlardan oluşuyor. Yaklaşık %34’i çoğunlukla operasyonel süreçleri yürüten fon hizmet birimi, risk yönetimi, mali ve idari işler ile iç denetim ve teftiş personelinden oluşuyor. Tüm personelin %28’i portföy yöneticileri ve yatırım danışmanlarından, %13’ü ise satış ve pazarlama ekiplerinden oluşuyor. Lisans ve daha üstü eğitim alanların oranı ise %91 seviyesinde görünüyor. Yaş dağılımına baktığımızda ise 35 yaş altı personelin %35 seviyesinde kaldığını görüyoruz.

Sektörün hem mevcut durumu hem de potansiyelini görmek açısından bu veriler oldukça önemli. Son dönemde özellikle yatırım fonlarına ilgi artıyor. Ülke ekonomisindeki yeri hala istenilen seviyede olmasa da bu ivme umut verici. Bunda birçok etken var; fonların getiri performansı, alternatif ve yüksek getiri arayışı, fonların tematik olarak çeşitlenmesi, özellikle bireysel emeklilik dünyası için sunulan teşvikler ve katılımı tabana yayacak adımlar ve elbette ki teknolojinin gücü.

Varlık Yönetiminde Yapay Zeka Uygulamaları

Finansta yapay zeka kullanımının en önemli örneklerinden biri robo danışmanlık uygulamalarıdır. 2008 krizinden sonra ortaya çıkan ve günümüzde tüm dünyada yaklaşık 1,79 Triyon USD büyüklüğe ulaşmış bir teknolojiden bahsediyoruz. 2026 Yılında 3,13 Triyon USD’lik bir beklentisi olan robo danışmanlık konusu ülkemizde de giderek daha fazla konuşuluyor.

Robo danışmanlığın ülkemizdeki kullanım alanlarına bakacak olursak Bireysel Emeklilik Sistemi ön plana çıkıyor. Katılımcıların yılda 12 kere fon dağılımı değiştirme hakkı bulunuyor ama istatistikler bize katılımcıların %95’inin bu haklarını kullanmadıklarını, sözleşmenin ilk yapıldığı andaki fon dağılımını hiç değiştirmediklerini söylüyor. Bunun birçok sebebi var elbette; finansal okur yazarlık eksikliği, yatırım danışmanlarının temas eksikliği, mobil uygulamaların “dürtme” eksikliği, katılımcıların bilgilendirilme eksikliği, davranışsal finans unsurları. İşte bu noktada robo danışmanlar devreye giriyor. Çok basit bir akışla, önce kişinin risk profilini ölçüyor ki burada da oyunlaştırma, hikayeleştirme gibi yaklaşımlar ön plana çıkıyor. Risk algısı, toleransı ve kapasitesi ölçüldükten sonra artık fon dağılımı değişiklik hakkı tamamen yapay zeka ile desteklenen varlık yönetimi modellerine ve yazılımlarına teslim ediliyor. Makine öğrenmesi çıktıları uygun bir finansal modelle birlikte kişinin risk verilerini de dikkate alarak geleceğe yönelik tahminler oluşturuyor ve buna uygun yatırım fonları arasından uygun dağılımları belirliyor. Yılda 12 kere değişiklik hakkını da verimli bir şekilde kullanmak için özel algoritmalar içeren robo danışmanlar sayesinde piyasadaki değişikliklere uygun tepkiler de zamanında verilebiliyor.

Başka bir kullanım alanı da yatırım fonlarının direkt olarak yönetilmesi olarak karşımıza çıkıyor. Şu anda sermaye piyasalarımızda 9 adet RoboFon bulunuyor. Bu fonlar izahnamelerinde robo danışmanlık uygulamalarını kullandıklarını açıkça belirtiyor ve isimlerinde de bunları kullanıyorlar. Performanslarına baktığımızda ise insanlar tarafından yönetilen fonlarla yarışır durumdalar. Ben kendi portföyümde de neredeyse her RoboFon’u bulunduruyorum. Bu fonların performanslarının iyi gitmesiyle birlikte yatırımcıların ilgisinin de artacağını düşünüyorum.

Robo danışmanlık uygulamalarının özellikle bireysel portföy yönetimi süreçlerinde de portföy yönetim şirketlerinin yeni iş modeli olarak kurgulandığını söyleyebilirim. Artan dijitalleşme ile birlikte artık daha az portföy yöneticisine ihtiyaç duyacak, bununla birlikte daha fazla insana hizmet verebilecek alt yapılar hazır durumda. Burada elbette mevcut durumdaki gibi VIP bir hizmet yerine daha alt gelir segmentindeki kişilere, daha uygun portföy yönetim ücretiyle otomatik portföy yönetimi hizmeti sunulmasından bahsediyoruz. Bu konu sadece portföy yönetim şirketlerinin değil bu yetkiye sahip aracı kurumların da gündeminde yer alıyor. Diğer yandan bu yetkiye sahip bir iştiraki olan bankalar da özel bankacılık hizmetlerine bu başlığı eklemeye başladılar.

Uzaktan Müşteri Edinimi

Harika bir ekip kurdunuz, muhteşem bir otomasyon hazırladınız, uygulamalarınız şahane ama müşteriniz yok! Yeni teknolojiler ve elbette ki mevzuat sayesinde artık bu kaygı da tarihe karışıyor. Bankalardan sonra aracı kurumlar ve portföy yönetim şirketleri de uzaktan müşteri edinimi yapabilecekler. Neredeyse bankalar için uygulanan kuralların tamamı sermaye piyasaları için de geçerli olacak. Özetle; mobil uygulamadan, önce kimliğinizi OCR ve NFC ile okutacak, ardından yapay zeka kontrollü canlılık testine girecek, sonra müşteri temsilcisi ile görüşüp ardından da sözleşmelerinizi ve risk formlarını onaylayarak portföy yönetimi hesabınızı açabileceksiniz. Bu teknoloji sayesinde mesafe gözetmeksizin her yerden müşteri edinmek mümkün oluyor. Yazının başında belirttiğim istatistiklerde müşteri sayısının ne kadar az olduğunu vurgulamıştım. Bu sayının özellikle 2023 yılında büyük bir sıçrama yapmasını bekliyorum.

Bu gelişmeyle birlikte portföy yönetim şirketleri açısından da yeni bir dönem başlıyor. Artık mobil uygulamalarda sadece şirket tanıtımı ve fonların tanıtımı gibi konular yerine, direkt olarak müşteriye hesap açtıracak ve hatta dakikalar içinde işlem yaptırmaya başlayacak uygulamalar hazırlanıyor. Benim de bizzat içinde bulunduğum birçok projede ülkemizin önde gelen portföy yönetim şirketleri bu konuyu ciddiyetle ele alıyorlar. Varlık yönetimi dünyasında artık yeni bir müşteri deneyimi tasarımı yapılıyor. Bu konu finansal teknoloji şirketleri olarak bizim uzun süredir hazır olduğumuz, sektör oyuncularının ise yeni keşfettiği bir alan. Bu noktada oyuna yeni özellikler eklemek, rekabette öne çıkmak için çok önemli bir başlık. Son dönemde katıldığım her toplantıda masaya harika fikirler konuyor. Portföy yönetim şirketleri artık bu sayede kendi dağıtım kanallarını oluşturabilecek, bunu en iyi yapan kurumlar yönettikleri varlık büyüklüğünü hızla artırabilecekler. Doğru dağıtım kanalı ve pazarlama en önemli gündem olacak gibi görünüyor. Son kullanıcı açısından baktığımda oldukça heyecanlı bir dönem bizi bekliyor.

Dijital Portföy Saklama

Uzaktan müşteri edinimi konusunun önemli bir uzantısı ise portföy saklama şirketleri olarak karşımıza çıkıyor. Mevzuat portföy yönetim şirketlerine özetle siz parayla pulla uğraşmayın, onu saklama şirketlerine bırakın, siz sadece portföy yönetin diyor. Teknik olarak bir yatırımcı portföy yönetim şirketinde hesap açtığı anda, bu hesap eş zamanlı olarak saklama şirketinde de açılıyor ve yatırımcı parasını portföy yönetim şirketine değil saklama kuruluşuna gönderiyor. Sonraki tüm işlemler de saklamacı kuruluş tarafından takip ediliyor ve gerçekleştiriliyor. Haliyle az önce anlattığım uzaktan müşteri ediniminin bir ucunda saklama kuruluşlarının yer alması gerekiyor. Bu noktada, pürüzsüz bir müşteri deneyimi için uçtan uca tam otomasyon yaklaşımlarının geliştirilmesi elzem görünüyor. Yeni dönemle birlikte sermaye piyasaları ekseninde hizmet veren finansal teknoloji şirketleri de bu konuda yoğun çalışmalar yapıyor. İçinde bulunduğum çalışma gruplarında, geçmiş saklama kuruluşu yöneticiliği deneyimlerimi de katarak yeni iş modelleri geliştiriyoruz. Sektörün de bu konuda iştahlı olduğunu görmek umut verici. Buradaki iştahı hem bu işe ayrılan bütçe hem de enerji olarak tanımlayabilirim. Yurtdışında örneklerini gördüğümüz dijital portföy saklama yaklaşımını yakın zamanda ülkemizde de görüyor olacağız. Bu adımlarla birlikte varlık yönetimindeki dijitalleşme çalışmaları uçtan uca tanımlanmış olacak. Ondan sonra ise hem çalışanların kullanıcı deneyimlerini hem de yatırımcıların kullanıcı deneyimlerini daha da iyileştirmek için çalışmalar hep devam edecek.

Esneklik

Yazının başında vurguladığım esneklik kavramı hem kişiler hem de kurumlar için çok önemli. Sermaye piyasalarında dijitalleşme adına anlatacağım daha çok şey var. Yazılarımda paylaştığım her dijitalleşme adımı sektörün çalışanları ve sektöre yeni girecekler açısından yeni iş kolları ve yeni meslekler için de ipuçları taşıyor. Her geçen gün yeni bir şey öğreniyor ve bunu hayatımın geleceğine konumlandırmaya gayret ediyorum. Bu beni zihnen ve bedenen canlı tutuyor. İletişimde kaldığım herkesle de bu duygumu coşkuyla paylaşıyorum.

Güzel bir gelecek için…