Identify Türkiye Genel Müdürü Ali Haydar Ünsal ile Fintechtime Kış 2022 Ocak & Şubat Sayısı için özel bir röportaj gerçekleştirdik.

eKYC yıl boyunca konuştuğumuz önemli başlıklardan biri idi… Bankacılık, finans, sigorta, telekomünikasyon, e-ticaret, oyun ve araç kiralama gibi sektörlerde faaliyet gösteren kurumlara regülasyonlara uygun olarak Uzaktan Müşteri Edinimi, dijital Müşteri Tanıma (eKYC) ya da digital onboarding olarak adlandırılan süreçlere yönelik çözümler sağlayan Identify Türkiye’nin Genel Müdürü Ali Haydar Ünsal ile bir araya gelerek sorularımızı ilettik.

Geçtiğimiz yıl kurucularınızla bir araya gelmiş ve Almanya tecrübelerinin Türkiye’deki çalışmalarını nasıl etkileyeceğinden bahsetmiştik. Identify Türkiye dünyası ile okurlarımızı yakınlaştırabilir misiniz, şirketiniz için 2021 yılı nasıl geçti?

Identify, Almanya’da ödeme ve bankacılık ekosisteminde aralarında; American Express, Payone, Better Payments, Concardis, Epay-Transact, EVO Payments, Finoa, First Cash, Nets, Paysquare, REA Card, SIX Payments, Sparkasse Volksbank, Worldline, Worldpay gibi dev şirketlerin bulunduğu geniş referanslara hizmet veren, kimlik doğrulama çözümleri sunan bir girişim şirketi. Kurucularımız Neslihan Özbuğutu Ortakasapbaşı ve Taner Ortakasapbaşı Almanya’da ödeme alanında önemli tecrübeler edinmiş, Türkiye’de de çok başarılı girişimlerin kurucuları arasında yer almış oldukça deneyimli isimler. Identify bugün Almanya’nın en yenilikçi kimlik yönetim platformu (IMPaaS) sağlayıcılarından biri haline geldi. 2021 itibariyle de Teknopark İstanbul’da konumlandırdığımız satış ve Ar-Ge ofisimizle Türkiye pazarına açılarak pazara liderlik etmeye başladık.

Identify Türkiye olarak bankacılık, finans, sigorta, telekomünikasyon, e-ticaret, oyun ve araç kiralama gibi sektörlerde faaliyet gösteren kurumlara regülasyonlara uygun olarak Uzaktan Müşteri Edinimi, dijital Müşteri Tanıma (eKYC) ya da digital onboarding olarak adlandırılan süreçlere yönelik çözümler sağlıyoruz. Türk-Alman mühendis ve uzmanlardan oluşan ekibimizle geliştirdiğimiz Identify IMPaaS (Identify Management Platform As A Service) platformumuzla şirketlere uçtan uca müşteri tanımlama, müşteri tanıma gibi kritik süreçleri yönetip değerlendirme imkânı sunuyoruz. Daha anlaşılır şekilde ifade etmek gerekirse; dijitalleşme ile hayatımıza giren bir banka ya da telekomünikasyon şirketi şubesine gitmeden o şirketin müşterisi olmamızı sağlayan uzaktan kimlik doğrulama, eKYC veya digital onboarding olarak adlandırılan süreçleri tasarlıyor ve şirketlerin bu süreçleri başarıyla tamamlayarak müşteri dönüşüm oranlarını yükseltecek teknolojik çözümler geliştiriyoruz. Bunun dışında hali hazırda kurumların müşteriyle olan iletişimdeki önemli işlem güvenliği konularında da çözüm sağlıyoruz

2021 yılı bizim Türkiye pazarına açılma heyecanıyla geçen bir yıldı. Türkiye’de Ar-Ge ve satış ofisimizi açmaya karar verirken ilk amacımız pazarı oluşturmak ve devamında geliştirmekti. Çünkü 2020 Temmuz itibariyle Türkiye’de pandeminin de etkisiyle uzaktan müşteri olma süreçleri konuşulmaya başlanmış; bankacılık, e-ticaret, telekomünikasyon gibi sektörlerde bu yöntemler peyderpey araştırılmaya, geliştirilmeye ve uygulamaya çalışılmıştı. Telekomünikasyon sektöründe bazı regülasyonlar da yayınlanmıştı ancak ortada tam olarak bir pazarın olduğu söylenemezdi.

2020 sonlarına doğru BDDK’nin bankalar başta olmak üzere finansal kuruluşlara yönelik bir regülasyon çalışması içerisinde olduğunu mutlulukla öğrendik. Almanya’daki bankacılık ve ödeme ekosistemindeki tecrübelerimizin ve aynı zamanda bir regülasyon teknolojileri yani regtech şirketi olmamızın verdiği güvenle Türkiye pazarına açılım gerçekleştirdik. Burada bir yandan ürün geliştirirken, bir yandan da pazarı nasıl geliştireceğimiz üzerinde çalıştık. Pek çok kurum ve kuruluşla görüşmeler yaptık, ekosistemi detaylıca analiz ettik. Bu arada 1 Mayıs’ta BDDK regülasyonu yayınlandı bankaların müşteri edinme ve tanıma süreçlerini uzaktan gerçekleştirebilmelerinin önü açıldı. Regülasyon ilgili kuruluşlarda uzaktan müşteri edinme yöntemlerini yasal bir çerçeveye oturtarak fiziki bir araya gelme zorunluluğunu ortadan kaldırıyor ve işleri daha kolay hale getiriyordu. Buna ek olmak üzere finansal kuruluşlar, sermaye piyasası aracı kurumları, sigorta ve reasürans şirketleri, faktöring şirketleri, ödeme kuruluşları 5549 sayılı Suç Gelirlerinin Aklanmasının Önlenmesi Hakkında Kanun ile yükümlülük altına giren tüm kurumların da gerek BDDK, gerekse Merkez Bankası regülasyonlarıyla eKYC dünyasına adım attıklarını görmeye başlıyoruz.

Regülasyonun yayınlanmasının ardından biz de artık müşteri sayımızı artırmaya, pazara yönelik yönlendirmelerimizi yoğunlaştırmaya başladık. Bugün, 10’un üzerinde kurumsal müşterimiz bulunuyor. Türkiye’yi bir pazardan öte bir Ar-Ge merkezi olarak görüyoruz. Bu nedenle satış faaliyetlerimizin yanında sigortacılık, dijital cüzdan, e-ticaret gibi alanlara yönelik yeni çözümler geliştirmeye devam ediyoruz. 2021 yılını bizim için oldukça başarılı bir yıl olarak tanımlayabiliriz.

eKYC geçtiğimiz yıla damgasını vurdu. Yasal düzenlemeler ve gerekliliklere her geçen gün yenileri eklendi. Siz bu etkiyi nasıl hissettiniz? Servis olarak sunduğumuz kimlik tespiti çözümünüz nasıl bir performans sergiledi, kimler tarafından kullanıldı? Sağladığınız avantajlar ve öne çıkan özellikleriniz konusunda bilgi alabilir miyiz?

Kesinlikle. Çünkü tüm dünya, gidişatı ve sonu öngörülemeyen bir pandemi ile karşı karşıya kaldı. İzolasyon tedbirleri, mesafe kuralları, sağlık endişeleri insanları evlere kapanmaya mecbur bırakırken bir yandan da var olan günlük ihtiyaçların karşılanması kritik hale geldi. Ve bu da müthiş bir dijitalleşme etkisi yarattı. Esasen dijitalleşme Türkiye gibi toplumun yeniliklere hızlı adapte olduğu ülkelerde uzun yıllardır üzerinde durulan bir konuydu ancak pandemiyle çok hızla dijital çalışmaların hayata geçtiğini gördük. eKYC ya da dijital onboarding dediğimiz süreçler tam da burada ortaya çıktı ve pandemi döneminde talepleri önemli ölçüde değişen, daha dijital hale gelen yeni müşteri tiplerine çeşitli avantajlar sunulmaya başlandı.

Bu yeni dönemin regülasyonlarla desteklenmemesi de imkansızdı. Nitekim BDDK, BTK en son da T.C. Merkez Bankası gibi düzenleyici kuruluşlar tarafından düzenlemeler yayınlandı. Bu gelişmeler bizi açıkçası pek şaşırtmadı çünkü Almanya’daki tecrübemiz dolayısıyla hali hazırda Almanya’nın BDDK’si olarak kabul edebileceğimiz BaFin regülasyonlarını ve diğer kuruluşların regülasyonlarını yakından takip eden, ödeme sistemleri alanındaki düzenlemelere hakim bir regtech kuruluşuyuz. Türkiye’de de her regülasyona bilgi ve tecrübemizle yaklaşıp çözüm sunuyoruz. 2021’in ilk başlarında regülasyonla uyumlu olan Selfie Ident ve Video Ident ürünlerimizi kullanıma sunduk. Selfie Ident çözümümüzle bir kurumda müşteri olmak isteyen kişi bu işlemi bir mobil telefonu kamerası aracılığıyla gerçekleştirebiliyor. Kimlik kartı üzerindeki verilerin OCR ve NFC teknolojilerini kullanarak okunması ve müşterinin yüzünün farklı açılardan çekilerek biyometrik analizinin tamamlanması bu çözümle mümkün. Çözümü Almanya’da da pek çok kullanıcıya sunduğumuz için gün geçtikçe daha da geliştirdik ve bugün Türkiye’deki pazarda başarılı sonuçlar elde edebiliyoruz. Video Ident çözümümüz ise regülasyonlarda belirtilen müşteri temsilcileri ile canlı video görüşme olarak ifade edilen yasanın güçlü bir kimlik doğrulama istediği süreçler için geliştirilmiş durumda. Bu çözümde kullanıcı sisteme girdiğinde bir müşteri temsilcisi ile karşılaşıyor ve onun yönlendirmeleriyle kimlik tanıma işlemini tamamlıyor. İki çözümün de pazarda ilgiyle karşılandığını söyleyebiliriz. Bu çözümlerimizi, yetkin bir teknoloji şirketi olduğumuz ve 12 yılı aşkın ödeme ekosistemi tecrübesine sahip olduğumuz için, rakiplerimizden daha güçlü şekilde sunduğumuzu rahatlıkla söyleyebiliriz. Çünkü sorun çıkacak tüm senaryoları yıllar öncesinden tespit etmiş ve çözmüş durumdayız. Müşterilerimizin bize güvenmelerinin en önemli nedeni bu bizce. Müşterilerimize; uzaktan kimlik doğrulama süreçlerinizi bize emanet ettikten sonra bu süreçler o kadar sorunsuz işleyecek ki kiminle çalıştığınızı dahi unutacaksınız diyoruz.

Yasal düzenlemelerle devam etmek istiyorum. Türkiye Cumhuriyet Merkez Bankası’nın son tebliği, güçlü kimlik doğrulama, işlem doğrulama, veri yönetimi gibi yeterliliklerinin altını çiziyor.

Siz bu son açıklanan düzenlemeleri nasıl değerlendiriyorsunuz. Tebliğe tam uyum sağlayan Hybrid KYC ürününüzden bahsedebilir misiniz?

Konu müşteri verileri olunca elbette ki düzenlemeler kaçınılmaz oluyor. Identify Türkiye olarak bankacılık ve ödeme kuruluşları ekosisteminde yayınlanan tüm tebliğleri dikkatle izlemenin, incelemenin yanı sıra aslında bir regtech şirketi olarak bu düzenlemeleri çok önceden öngörüyoruz dememiz daha doğru. Çünkü yukarıda da bahsettiğim gibi biz Türkiye pazarına ilk girdiğimizde öncelikle bir ekosistemin analizini yapmak istedik. Nasıl bir yapılanma var, şirketlerin büyüklükleri nasıl, birbirlerinden hizmet ve kullanıcı noktasında nasıl ayrılıyorlar bunları inceledik ve gördük ki aslında ekosistemde irili ufaklı pek çok şirket var, aynı şekilde talepleri birbirinden farklılaşan geniş de bir kurumsal müşteri kitlesi var ve hepsine aynı çözümleri sunmak mümkün değil. Bu noktada hızla çalışmaya başladık ve Hybrid KYC adını verdiğimiz bir çözüm geliştirdik. Hybrid KYC hem Selfie Ident çözümünü hem de Video Ident çözümünü barındırıyor ve şirketlerin ihtiyaçlarına göre modüler hale gelebiliyor.

Hybrid KYC aslında tam da T.C. Merkez Bankası tebliğinde vurgulanan “Kullanılacak kimlik doğrulama tekniklerine, sekizinci fıkra hükümleri saklı kalmak kaydıyla, yapılacak risk değerlendirmesi sonucuna göre karar verilir. Risk değerlendirmesi, bilgi sistemleri üzerinden gerçekleştirilmesi planlanan işlemlerin türü, niteliği, varsa doğuracağı finansal ve finansal olmayan etkilerin büyüklüğü, işlemin gerçekleştirilmesinde kullanılan ödeme aracı, işlem çeşitleri, işleme konu verinin hassaslık derecesi, talimata dayalı düzenli ödeme olması, müşterinin işlem limitleri, işlemin karşı tarafının güvenli alıcılar listesinde olması, kimlik doğrulama tekniğinin kullanım kolaylığı ve acil duruma özgü yetkilendirme ihtiyacı dâhil olmak üzere gerekli hususlar göz önünde bulundurularak gerçekleştirilir.” ve “Kuruluş, kimlik doğrulama sisteminin bilgi sistemlerinin hangi alt unsurları için geçerli olacağını ve kimlik doğrulama sisteminde hangi alt unsur için hangi kimlik doğrulama tekniklerinin kullanılacağını açıkça belirler. Hassas müşteri verilerine erişim sağlandığında veya düzenli ödeme talimatı verilirken güçlü kimlik doğrulama yöntemi kullanılır. 5549 sayılı Kanuna ilişkin yükümlülükler saklı kalmak üzere, dokuzuncu fıkraya göre güçlü kimlik doğrulama ile gerçekleştirilmesi gereken işlemler için müşterinin sözleşme ile ya da güvenli yöntemlerle onayının alınmış olması ve ödeme işleminin güvenli alıcılar listesindeki bir alıcı ile gerçekleştirilmesi halinde güçlü kimlik doğrulama uygulanması zorunlu değildir.” bentlerindeki konulara uyumluluk gösteren bir ürün.

Hybrid KYC ile sadece biyometrik doğrulama gerektiren ya da daha riskli işlemlerde müşteri temsilcisiyle görüşme gerektiren durumlarda kullanıcılara tek bir platformdan çözüm sunma imkânı tanıyoruz. Şirketler yapılacak işlemin niteliğine, riskine göre kullanıcının tabi tutulacağı kimlik doğrulama işlemini sunduğumuz IMPaaS platformundan ayrılmadan belirleyebiliyor ve müşteriyi hızlıca sürece dahil ediyor. Aslında Hybrid KYC’de bizim odaklandığımız bir diğer konu da müşteri dönüşüm oranlarıydı. Kullanıcıların işlemlerinin niteliği değişiklik gösterirken her işlem için güçlü bir kimlik doğrulama zorunluluğu sunmak müşteriye kötü bir deneyim olarak gelebilir. Çünkü müşteri çok hızlı, çok dijital, zamanı çok önemsiyor, zaman kaybı yaşamak istemiyor. Hybrid KYC’nin bir diğer avantajı ise müşteri sürece Selfie Ident’i kullanarak başladıktan sonra yapacağı işlemin niteliğine göre Video Ident yapmak zorunda kalırsa ya da bir problem yaşarsa süreci sonlandırmak zorunda kalmadan hatta platformdan dahi ayrılmadan doğrudan bir müşteri müfettişiyle sürece devam edebiliyor. Bu da kuruluşlar için mutlu bir müşteri yolculuğu ve gün sonunda yüksek dönüşüm oranı anlamına geliyor. Identify Türkiye olarak Türk mühendislik gücüyle geliştirdiğimiz Hybrid KYC ile Türkiye’de uzaktan kimlik doğrulama süreçlerine yeni bir soluk getiriyoruz. Çözümümüz basit arayüzü ve kompakt yapısıyla başarılı bir müşteri deneyimi sunuyor.

eKYC hizmeti alacak kurumlar için bu dünyayı biraz açabilir misiniz? Türleri nelerdir? Türkiye’de şu anda hangi türleri kullanılıyor, mevzuatlar hangi türü işaret ediyor? Platformunuz eKYC özelinde hangi çözümleri barındırıyor?

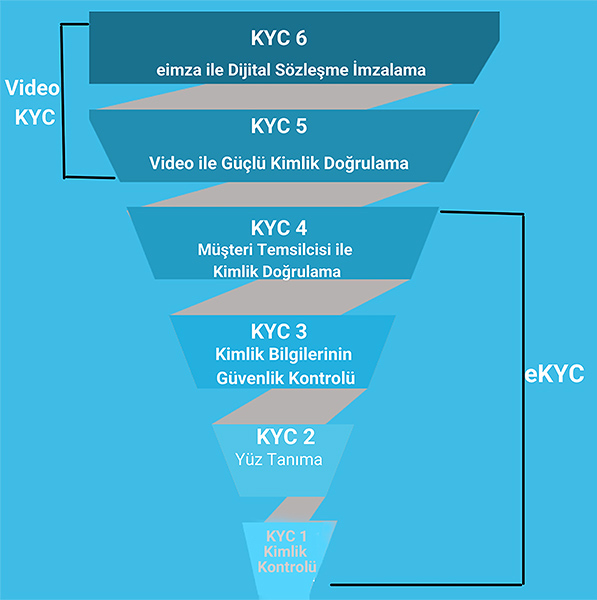

Bu soruyu çok kıymetli buluyoruz zira eKYC dereceleri değişiklik gösteriyor ve bazen sektör profesyonelleri dahi tebliğleri, kavramları farklı yorumluyor. Genel olarak Müşterini Tanı yani Know Your Costomer süreçlerinde 6 derece bulunuyor. Bunların ilki KYC1 yani kimlik kontrolü, müşterinin bir telefon, tablet ya da bilgisayar kamerasıyla kimliğindeki bilgilerin OCR ile okunması veya NFC ile kimlik yongasındaki bilgilerini okutması yeterli oluyor. KYC2’de ise kişiden bir fotoğraf (selfie) alınarak ve canlılık kontrolü gerçekleştirilerek kimlikteki kişi ile aynı kişi olduğunun doğrulaması yapılıyor. KYC3’te süreç biraz daha gelişiyor ve artık elde edilen müşteri verilerinin güvenlik kontrollerinin yapılması zorunlu hale geliyor. Burada ibraz edilen kimlik belgesinin güvenlik öğeleri ve kimliğin geçerli bir kimlik belgesi olduğunun kontrolleri yapılıyor. KYC4’te doğrulanan kimlik verilerinin müşteri temsilcisi tarafından onaylanması zorunlu kılınıyor. KYC5’te ise işlemlerin risk seviyesi artıyor ve mevzuat kuruluşa müşteriden elde edilen biyometrik bilgilerin bir müşteri müfettişinin gerçekleştireceği video görüşme ile teyit edilmesini zorunlu kılıyor. Müşteri müfettişi AML, fraud (dolandırıcılık), siber güvenlik konularında tam donanımlı ve yönetmeliklerin sunduğu tüm güvenlik doğrulama işlemlerini, çapraz sorgulamaları, kimlik kontrollerini başarıyla yürütmeli. Aksi halde kuruluş için riskli bir müşteriyi kabul etmiş oluyor. Bu nedenle biz müşteri müfettişlerinin eğitimini çok önemsiyoruz ve Akademi programımızla iş ortaklarımızın eKYC süreçlerinde konumlandıracakları müşteri temsilcilerini eğiterek birer müşteri müfettişi haline getiriyoruz. KYC6 ise Elektronik imza (QES) ile dijital sözleşme imzalamayı mümkün kılıyor.

Türkiye’de şu an KYC4 ile KYC5’in arasında bir sürecin tasarlandığını söyleyebiliriz, ne tam Selfie Ident’i yeterli görüyor mevzuatlar ne de sadece Video Ident’i bu yüzden zaten işlem limitlerine, şirketlerin büyüklüklerine göre değişim gösteriyor süreçler. Yukarıda da söylediğim gibi bizim Hybrid KYC çözümümüz Türkiye’deki süreçleri karşılıyor.

eKYC ile ilgili son dönem verileri değerlendirmenizi de rica edeceğim.

Uzaktan müşteri ediniminin 2021 mayıstan kasıma yedi aylık süreçte, müşteri edinimini online başlatıp süreci müşteri temsilcisiyle uzaktan tamamlama oranı %26,7.

Türkiye’de uzaktan müşteri edimin süreçleri nasıl ilerliyor? Süreç kaç dakikada tamamlanıyor? Almanya’daki doğrulama oranları ile karşılaştırıldığında bu oranı nasıl buluyorsunuz?

Regülasyonlar ve müşteri tarafında artan talep Türkiye’de uzaktan müşteri edimin süreçlerinin önemini pekiştiriyor. eKYC süreçleri bankacılıktan sigortaya, oyundan e-ticarete, araç kiralamadan kripto para borsalarına kadar hemen hemen her sektör için önemli avantajlar sunuyor. Identify Türkiye olarak Türkiye’nin eKYC süreçlerinde henüz yolun başında olduğunu düşünüyoruz. Ancak hızla geliştiğini ifade etmemiz lazım. Üstelik bizce bu gelişim Avrupa ülkelerine örnek olabilecek nitelikte. Gerek müşterilerin gerek sektörlerin gerekse düzenleyici kuruluşların konuya ilgilerini takdir ediyoruz. Türkiye zaten dünya ülkelerine örnek olabilecek nitelikte bir dijital yetkinliğe sahip. Türkiye’nin; dijital yetkinliği, e-devlet uygulaması, genç nüfusu ve yeniliklere hızlı adapte olan yapısı sayesinde Avrupa’da 4-5 yıl önce başlayan bu süreçlerin kısa sürede öncüsü olabileceğini düşünüyoruz. Çünkü eKYC uygulamaları Almanya gibi Avrupa ülkelerinde 4-5 yıl önce başladı. Ancak pek çok Avrupa ülkesi eKYC’yi tamamen yasal bir süreç olarak görüyor ve şirketlere sunabileceği faydalar hala keşfedilmemiş durumda. Oysa, örneğin eKYC, finansal servisler özelinde düşünüldüğünde tüm servislerin hızla entegre olabildiği bir platforma bireyleri de ekleyerek yeni hizmet ve ürünler sunulabilecek çok geniş bir yelpaze sunuyor. Keza e-ticarette yeni iş modellerini beraberinde getiriyor. Pek çok sektörde daha önce hiç düşünülmeyen müşterinin de dahil olabileceği uygulamaları mümkün kılıyor. Kısacası eKYC ıslak imzanın olduğu her sektörün dijitale taşınması, yeni dijital iş modellerinin geliştirilmesi için önemli bir kapı aralıyor.

Türkiye’nin dijital devlet altyapısı ve popülasyonu eKYC’den maksimum faydayı sağlayabilecek nitelikte. Tüm kurumların ve düzenleyici kuruluşların bir an önce eKYC’nin sunabileceği avantajları, eKYC sayesinde ortaya çıkabilecek yeni iş modellerini keşfetmeleri gerekiyor. Türkiye’deki kurumların eKYC’yi sadece yasaların uyguladığı bir zorunluluk olarak görmemeleri gerekiyor. Bu iş sadece bir teknoloji işi değil teknolojik yetkinlik, know-how, deneyim istiyor. Aslında istatistiklerde talebin artmasına rağmen başarı yüzdelerinin düşüklüğünün bizce en önemli nedeninin bankaların bu süreci teknolojik ve sadece IT bazlı bir proje olarak görmeleri. Oysa ki eKYC ya da digital onboarding dediğimiz süreçler en nihayetinde mutlu bir müşteri yolculuğunu etkiliyor. Identify Türkiye olarak son 5 yılda Almanya’da eKYC ve digital onboarding gibi süreçlerde milyonlarca kimlik doğrulama işlemini başarıyla tamamladık. Tecrübelerimize dayanarak sürecin en başında bankalara elimizden geldiğince tavsiyelerde bulunmaya çalıştık. Onları doğru şekilde yönlendirmek, dönüşüm oranlarına odaklanmaları gerektiğini her fırsatta dile getirmeyi sürdürdük. Bu süreçlerde teknoloji kritik evet ama müşteri temsilcinizin eğitimi, sürecin hızlı işlemesi, ses kaybı, görüntü donması gibi sorunları da potansiyel müşterilere yaşatmamak gerekiyor. Öte yandan bu süreçte gözlemlediğimiz kadarıyla know-how eksikliği üzerinde durulması gereken bir konu olarak öne çıkıyor. Almanya’da da bu sürecin en başında pek çok sorun yaşanmıştı ancak biz Türkiye’den de aynı sorunların yaşanmaması için gayret ediyoruz. 5 yıllık tecrübemiz ve know-how’ımızla her seferinde tekrarladığımız gibi bu süreçlerin Türkiye’den en iyi şekilde gerçekleştirileceğine hatta Türkiye’nin dijital yetkinliği sayesinde Avrupa’ya eKYC ve digital onboarding konusunda öncü olacağına inancımız tam. Sadece tüm kurumların TBB’nin (Türkiye Bankalar Birliği) istatistiklerini dikkatlice değerlendirmesi, eksik noktalarını bir an önce tespit etmesi ve bu alanda know-how’ı gelişmiş şirketlerden danışmanlık almaları gerekiyor.

Kendi tecrübelerimizden yola çıkarak Almanya’da şu anda 2 buçuk dakika içinde bir müşteri kimliğini uzaktan doğrulayabiliyor ve %85’e varan bir dönüşüm oranı elde edebiliyoruz. Almanya genelinde dönüşüm oranı %60 civarındayken Identify olarak bizim başarı oranımız %85’lerde. Bunun nedeni teknoloji ve müşteri deneyimindeki tecrübelerimiz diyebiliriz. Türkiye’de ise şu anda bir kimlik doğrulama işlemini yaklaşık 4-5 dakikada tamamlıyoruz, sektör standartlarının ötesinde bir rakam bu 🙂 yine başarımızın altında tecrübe teknolojik yetkinliğimiz yer alıyor.

eKYC aynı zamanda veri depolama ve ek güvenlik yöntemlerine olan ihtiyacı artırıyor. Diğer yandan bazı bankaların ve finansal hizmet sağlayıcıları bu zorluğu kendi başlarına yönetmeye çalıştıklarını da görüyoruz. eKYC gereklilikleri ve güvenlik noktasında ortaya çıkabilecek riskler konusunda bilgi alabilir miyiz?

Sizin de vurguladığınız gibi eKYC’de veri güvenliği ve depolama kritik bir öneme sahip bunun yanı sıra geliştirdiğiniz eKYC çözümümüzün her an güncel olması her regülasyona hızla uyum sağlaması, ek maliyet yaratmaması da mühim. Şu an Türkiye’de bankaların önemli bir kısmı uzaktan kimlik doğrulama süreçlerini kendi bünyelerinde geliştirmeye odaklanıyor. Bankalara göre eKYC sürecini şirket içinde tutmanın ilk avantajı kuruluşla uyumlu ve ihtiyaçlarına uyarlanmış bir organizasyon ve eKYC altyapısı kurma isteği. İç kaynaklarla geliştirilen bir eKYC ile bankalar daha rahat hareket edebileceklerini ve ihtiyaçlarını daha rahat tespit edebileceklerini düşünüyor. Buna ek olarak banka profesyonelleri eKYC sürecini kendi bünyelerinde geliştirince müşteri yolculuğu üzerinde tam kontrol sahibi olabileceklerini düşünüyorlar. Aslında belli ölçülerde müşteri yolculuğunun şirketler için giderek daha kritik hale gelmesi bankaların bu bakış açısını ve yaklaşımını anlaşılabilir kılıyor.

eKYC’yi ve genel olarak uyumluluk maliyetlerini kontrol etmek de bankaların iç kaynak kullanımı için bir başka büyük argüman olarak öne çıkıyor. Kısa vadede bu argümanın doğru olduğu kabul edilse de dış kaynak kullanımının maliyet avantajı göz önüne alındığında uzun vadede iç kaynaktan daha tasarruflu olacağı bir gerçek.

Bununla birlikte müşteri verilerini koruma hassasiyeti ve maliyet tasarrufu amacıyla alınan bu kararların aslında beklenen hedeflere ulaştırmadığı da bir gerçek. Zira dikkatle incelendiğinde ve süreçlerin ilk kurgulanmaya başladığı Avrupa ülkelerine bakıldığında eKYC çözümlerinin geliştirilmesinde ana odağı eKYC olan fintech şirketlerinin tercih edilmesinin oldukça önemli faydalar sunduğu görülüyor. Identify olarak Almanya’da bu süreçler ilk kurgulanırken Almanya’daki kuruluşların da tıpkı Türkiye’deki kuruluşların hassasiyetiyle hareket ettiklerini ve bu süreci iç kaynak kullanarak tasarlama çalıştıklarını ancak 4-5 ay sonra konunun aslında sadece bir süreç geliştirmek olmadığını bu nedenle hızla bu işi ana faaliyet alnı teknoloji olan fintech kuruluşlarına devrettiklerini yakından gözlemledik.

Türkiye’de de sektörün yavaş yavaş işi fintechlere bırakacaklarını biliyoruz. Aslında bankalar net olarak tanımlayamasalar da eKYC’de dış kaynak kullanımının çeşitli avantajları bulunuyor. Örneğin bankalar bu tür bir çözümü dışardan satın aldığında ona özel bir altyapı kurmak, onu geliştirebilecek profesyoneller için ek bir bütçe yaratmak ya da var olan çalışanlarını bu konuda eğitmek için ya da çözümlerini mevzuata uydurmak için ek bütçe harcamak zorunda kalmayarak genel bir maliyet tasarrufu sağlayabiliyor. Yine zaman tasarrufu da önemli bir avantaj. eKYC’yi üçüncü parti uzman bir teknoloji şirketinden temin etmek ürünün pazara çıkış süresini önemli ölçüde kısaltıyor. Çünkü bankalar bu durumda hali hazırda bir ürünü kendi sistemlerine uygulayıp hızlıca müşterilerinin kullanımına sunabiliyor. Bir eKYC çözümünün şirket içinde sıfırdan geliştirme süresi yaklaşık 15 ay. Dışardan aldığınız bir çözümü sisteme entegre edip pazara sunma süresi ise 2 ay. Identify Türkiye olarak anlaştığımız kurumlarda KYC çözümümüzü entegre etme süremiz ise sadece 14 gün sürüyor.

Öte yandan bir eKYC çözümü geliştirmek bir antivirüs yazılımı geliştirmek kadar kritik bir çalışma. Çözümün geliştirilirken ve uygulanırken sürekli kontrol edilmesi gibi takip edilmesi gereken pek çok farklı teknoloji, konu ve parametre bulunuyor. Bu nedenle eKYC çözümü geliştiren ekibin; OCR, NFC, Yapay zekâ, makine öğrenimi, deeplearning gibi teknolojilere hakim olması bunun yanı sıra siber güvenlik, fraud (dolandırıcılık), AML, terörün finansmanı gibi son derece kritik konularda da yetkin bilgilere sahip olması gerekiyor. Identify Türkiye olarak bu alanlarda özel eğitimler almış, her gün zamanlarının büyük bir bölümünü bu konulardaki gelişmeleri takip ederek ve bu doğrultuda çözüm geliştirmek için harcayan bir ekibe sahibiz. Güncel kalmamızın ve değişime hızla adapte olmamızın en önemli sırrı bu aslında.

eKYC çözümleri geliştiren ekiplerin pek çok farklı konularda bilgi sahibi olması ve kendini her an geliştirmesi elzem. Dolayısıyla şirket içinde geliştirilecek bir çözüm ekibin sadece bu konuyla ilgilenmesini zorunlu kılarken temel çalışma alanlarını aksatmalarına neden olabilir. Dışardan satın alınan bir eKYC çözümü ise bu süreçler ilgilenecek ekibin çalışmalarını tamamlayabilir ve hızlandırabilir. Buna ek olarak ekip üyelerinin tekrarlayan, düşük değerli görevlerden (örneğin, destekleyici belgelerin manuel olarak doğrulanması) uzaklaşmalarını sağlar. Bu sebeple kurumlar için eKYC süreçlerini devretmenin bir başka büyük avantajının tüm iş gücünün temel işlerine %100 odaklanmasına izin vermesi olduğu söyleyebiliriz.

Identify Türkiye Genel Müdürü Ali Haydar Ünsal, “Dijitalleşme ile hayatımıza giren bir banka ya da telekomünikasyon şirketi şubesine gitmeden o şirketin müşterisi olmamızı sağlayan uzaktan kimlik doğrulama, eKYC veya digital onboarding olarak adlandırılan süreçleri tasarlıyor ve şirketlerin bu süreçleri başarıyla tamamlayarak müşteri dönüşüm oranlarını yükseltecek teknolojik çözümler geliştiriyoruz. Identify Türkiye olarak anlaştığımız kurumlarda KYC çözümümüzü entegre etme süremiz ise sadece 14 gün sürüyor.”

Dijital cüzdan alanında uzaktan müşteri edinimine imkân veren eKYC Wallets ve eKYB Wallets çözümlerinizi duyurmuştunuz. Bu çözümlerinizi hangi sektörlere yönelik olarak geliştirdiniz? Sunduğunuz avantajlar konusunda neler söylemek istersiniz?

Dijital cüzdan kullanımının Türkiye gibi dijitale hızlı adapte olan bir ülkede çok hızlı şekilde benimsendiğini ve uzaktan müşteri edinim süreçleriyle kullanımının katlanarak artacağını düşünüyoruz. Capgemini Araştırma Enstitüsü’nün, ‘World Payments Report 2020’ verilerine göre, tüketicilerin yarıya yakını QR tabanlı ödemeler de dahil olmak üzere dijital cüzdanları kullanmayı tercih ediyor. Dünya genelinde 2019’da 2,3 milyar adet olan dijital cüzdan sayısının ise pandemi etkisi ile birlikte dört yıl içinde yaklaşık 4 milyara ulaşacağı bekleniyor. McKinsey raporu da dijital cüzdanların 2023’e kadar yüzde 52,2 ve yüzde 29,6 ile hem e-ticaret hem de fiziksel ödemelerde lider konuma ulaşacağını öngörüyor. Dijital cüzdanların artan kullanımlarında ise COVID-19 salgınının fiziksel temastan kaçınmak için nakitsiz işlemlerin benimsenmesini hızlandırması önemli bir rol oynuyor.

Dijital cüzdan alanında uzaktan müşteri edinimine imkân veren eKYC Wallets ve eKYB Wallets çözümlerimizi hem dijital cüzdan sağlayıcıları hem de ödemelerini kendi yönetmek isteyen şirketler için geliştirdik. Çözümler; şirketlerin hem dijital cüzdan kullanan son kullanıcılarını hem de B2B müşterilerini tek bir platformdan yönetme imkânı sağlayarak dönüşüm oranlarını yükseltmesini sağlıyor. Identify Türkiye olarak yoğun Ar-Ge çalışmaları sonrası geliştirdiğimiz eKYC Wallets ve eKYB Wallets çözümlerimizle müşterilerimizin iş süreçlerini iyileştirme, operasyonel maliyetlerini azaltma ve dönüşüm oranlarını artırma imkanları sunuyoruz.

İşinizin geleceğinden ve pazardaki potansiyelinden bahsedebilir misiniz? Bu teknolojiler bizi nasıl bir geleceğe hazırlıyor? Sizden hizmet almak isteyenler nasıl bir yol izlemeli?

Şu an ağırlıklı olarak bankacılık ve finans sektöründe süreçler yoğunlaşsa da biz eKYC’nin ıslak imza gereken her sektör için vazgeçilmez hale geleceğini biliyoruz. Noterden tutun tapu dairelerine, sigortadan tutun araç kiralamaya, eğlenceye oyuna kadar eKYC’yi konumlandıracak o kadar çok sektör var ki. Üstelik eKYC ile yeni iş modellerinin ortaya çıkması çok mümkün. Dolayısıyla pazarın önemli bir gelecek vadettiğini rahatlıkla söyleyebiliriz. Identify Türkiye olarak bu pazarda güçlerini birleştiren şirketlerin eKYC, kara para aklamayı önleme (AML), müşteri kazanımında yüksek dönüşüm oranları gibi ihtiyaçları farklılaşan kurumlara daha hızlı ve yenilikçi hizmetler sunabileceğini düşünüyoruz. eKYC ya da dijital onboarding olarak adlandırdığımız bu süreçlerin Türkiye’de hızla büyüdüğünü görmek, bu yolculuğa çıkan pek çok sektör liderine çözümlerimizle destek olmak bizi gururlandırıyor. Pazarda farklı teknoloji şirketleriyle kuracağımız yeni kimlik doğrulama platformlarını duyurmaya hazırlanıyoruz. Pazar lideri olarak bu tür yeni yapılanmalarla ülkemizin dijital kimlik doğrulama alanında başarılı sonuçlar almasına ve dijitalleşmesine katkıda bulunduğumuz için mutluyuz.

2022 yılı hedefleriniz eşliğinde, nasıl bir yol haritası izleyeceksiniz? Müşterilerinizi bekleyen yenilikler neler?

2022’ye son regülasyonun da etkisiyle müthiş bir heyecanla giriyoruz. Elimizde kurumların regülasyona uyumunu %100 sağlayacak eşsiz bir ürün var. Tamamen Türk mühendislik gücüyle geliştirdiğimiz Hybrid KYC ürünümüzle pazarda 2022’de önemli bir ivme yakalayacağımızı düşünüyoruz. Öte yandan 2021’de sigorta ve dijital cüzdan alanında geliştirdiğimiz ürünlere yenilerini ekleyeceğiz. Farklı sektörlerde eKYC çözümleri sunmaya odaklanıyoruz. Pazarı yönlendirme ve pazara liderlik etme misyonumuzu sürdüreceğiz. Bu noktada pazarı ele alan etkinlikler, yayınlar, projeler üzerinde yoğun bir şekilde çalışıyoruz.

Bunlara ek olarak sunduğumuz çözüm, kurmayı hayal ettiğimiz ekip ve iş motivasyonumuz bizi geleceğe cesaretle bakmamızı sağlıyor. DNA’mızda işimizi severek yapmak yer alıyor. Tüm ekibimizin mutluluğu bizim için çok önemli. Çözümümüz şu an rakiplerimizin çok ilerisinde. Biz Türkiye’de ve Almanya’da işini severek yapan, süreçleri geliştirmeye odaklanan, şirketin başarısını kendi başarısı sayarak sahiplenen, girişim ruhunun enerjik yapısına sahip yeteneklerle çalışıyoruz ve bu kültürü geliştirerek ileri taşımayı hedefliyoruz. Yakın gelecekteki en önemli hedefimiz bu diyebilirim. Uzun vadede ise eKYC’ye ihtiyaç duyan tüm kurumlara hizmet vermeyi hatta onların bu hizmeti kimden aldıklarını unutturacak kadar işini iyi yapan bir şirket olarak sektörümüze liderlik etmeyi sürdürmeyi istiyoruz. Ve elbette her girişimin hayal ettiği gibi geleceğin unicorn’u olmayı istiyoruz.