GTech CEO’su Mine Taşkaya, Fintechtime Mayıs sayısı için yazdı “Banking As A Service (BaaS) tehdit mi yoksa fırsat mı?”.

“Önümüzdeki dönemde daha da dijitalleşen dünyada hazır olan BaaS hizmetlerinin yazılımların içine ve süreçlerin içine girmeye devam edeceğini görüyoruz. Bugün ödeme hizmetleri ile başlayan ve kredi kullanımı ile devam eden süreçlerin daha da artan bir hızla tüm yazılım hizmetlerinin içinde yer alacağını, bu nedenle finansal işlemlerin bankaların şubelerinden ve dijital kanallarından bu noktalara doğru kayacağını tahmin ediyoruz.”

BaaS’ın finansal ekosistemde nasıl bir etki yaratacağı konusunun; bugün birçok bankanın ve finansal teknoloji firmasının üst yönetim ekibi arasında tartışılan önemli konulardan biri olduğuna eminim. Sorunun cevabı için detaylı incelemeler, raporlar ve birçok danışmanın devreye girdiğini tahmin ediyorum. Bu konuyu doğru anlayabilmek için tartışmaya açmanın ve paydaşların fikirlerini almanın faydalı olacağına inanıyorum.

Öncelikle BaaS tanımında aynı noktaya gelmekte fayda var ki en basit tanımı ile bu; “bankacılık hizmetlerinin müşterilerin hali hazırda kullandıkları diğer platformlar tarafından sunulması” diye tanımlanabilir. Günümüzdeki en yaygın örnek olarak da; bir e-ticaret sitesindeki satın alma işleminde, tüm ödeme süreçlerinin yine e-ticaret firması tarafından kredi imkânı ile sunulmasını verebiliriz.

Peki konu sadece kredi vermeyi basitleştirmek ile sınırlı mı?

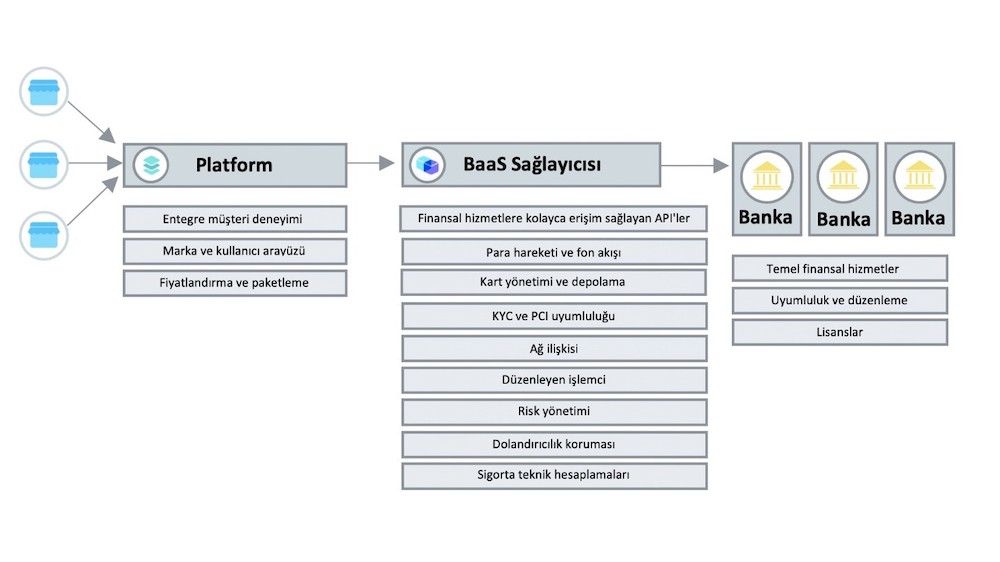

Aslında bu tamamen finteklerin yaratıcılığına ve müşteri ihtiyaçlarında görecekleri fırsatlara bağlı. Aşağıdaki tabloda görüldüğü gibi bankaların elindeki pek çok hizmeti BaaS hizmet sağlayıcı veya müşteriye hizmet sunan platform sağlayıcı ile katma değerli hizmete dönüşmesi mümkün gözüküyor.

BaaS hizmet sağlayıcıları çok farklı isimlerde karşımıza çıkabilecek; bu bir e-ticaret sitesi veya bir fintek girişimi olabilir. Yazılım platformu bir BaaS sağlayıcısı kullandığında, bu genellikle “gömülü finans” olarak adlandırılıyor çünkü platform finansal hizmetleri çekirdek yazılımının bir parçası olarak sunuyor. Birçok platform, bir ödeme sağlayıcısı aracılığıyla ödeme işlemi veya banka havaleleri sağlayarak bugün zaten gömülü finansın bir sürümünü sunuyor.

Önümüzdeki dönemde daha da dijitalleşecek dünyada hazır olan BaaS hizmetlerinin yazılımların içine ve süreçlerin içine girmeye devam edeceğini görüyoruz. Bugün ödeme hizmetleri ile başlayan ve kredi kullanımı ile devam eden süreçlerin daha da artan bir hızla tüm yazılım hizmetlerinin içinde yer alacağını, bu nedenle finansal işlemlerin bankaların şubelerinden ve dijital kanallarından bu noktalara doğru kayacağını tahmin ediyoruz. Yeni tabloda aslında SaaS hizmetleri içinde BaaS hizmetlerini barındırarak müşteriye çok daha etkin bir deneyim sunacak diyebiliriz.

Peki bu kadar büyük bir değişim bankaları ve finansal ekosistemi nasıl etkileyecek?

Öncelikle şunu belirtmek gerekiyor; bu etkinin zamana yayılması tüm paydaşlara gerekli reaksiyonu gösterebilmeleri için bir avantaj tanıyacak gözüküyor. Ama beklememekte fayda var. Zira farklı araştırma şirketleri tarafından yapılan araştırmalar ve tahminleme çalışmalarında* 2030 yılına kadar BaaS pazarının %15 ile %30 arasında bir yıllık büyüme göstereceği tahminleniyor. Bu oldukça yüksek bir büyüme oranı ve finansal sektör oyuncuları yeterince hızlı hareket edemezlerse değişimi fırsata çeviremeyecekler.

Bu durumun farkında olan bankaların son 5 yıl içinde oldukça etkin şekilde bu değişime hazırlandığını görüyoruz. Bu aksiyonlardan birkaçı şu şekilde;

- Bankaların çoğu startup ekosistemi ve fintekler ile iş birliği için kolları sıvadı, kendi bünyelerinde incubatinon center kurdular ve aktif olarak dinleyip öğrenmeye çalışıyorlar.

- Bankalar kendi bünyelerinde kurdukları yeni yapılar ile kendilerini yıkıcı inovasyona itmeye çalışıyorlar. Kurulan bir fintek iştiraki, startuplar veya özel proje ve ürün takımları ile bunu yapıyorlar.

- Dijitalleşmede oldukça iyi seviyede olan bankalar bunun ötesine geçmek ve müşteri deneyimini daha da yüksek seviyeye çıkmak için mevcut sistemlerin modernizasyonuna devam ediyorlar, özellikle yapay zeka ve büyük veri sistemlerini daha fazla kullanarak deneyimi iyileştirmeye çalışıyorlar.

- Regülasyonları yakından takip ederek sektörü etkileyen süreçleri anlamaya ve sağlıklı şekilde yönetmeye çalışıyorlar.